旗形形态是一个中继形态,即趋势运行中的一种整理形态。旗形的主要成因在于市场按照原有趋势急速运行之后,股价走势受到了相反力量的抵抗,一般可以分为上升旗形与下降旗形两种形态。

上升旗形

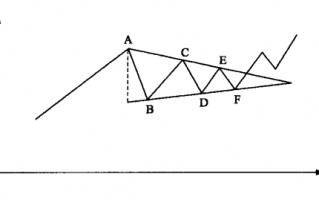

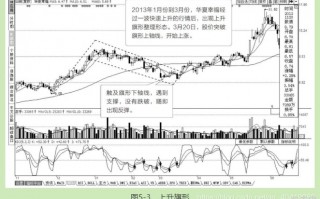

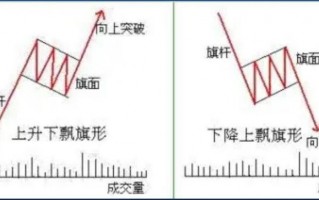

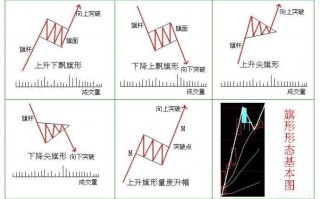

上升旗形 :所谓上升旗形,是在股价经过快速而陡峭的上升之后形成旗杆,然后进入调整而形成一个股价波动紧密、狭窄和稍微向下倾斜的价格密集区,把这个密集区的高点和低点分别连接起来,便可画出两条平行而下倾的直线,这就是上升旗形K线形态,如下图所示。

从图形看,上升旗形内一波比一波低,空头力量占上风,但最后多头力挽狂澜,使股价突破旗形的上界线,继续展开另一段上升行情。

投资者需要注意:

旗形整理的时间不宜过长,长于三周的整理值得警惕,很有可能原先的上升趋势已打破,还有可能出现继续下跌。

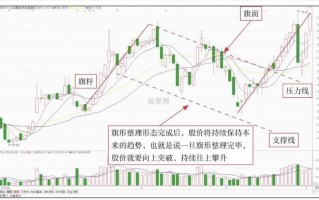

上升旗形一旦放量向上突破旗形的上边压力线是最佳买入时机,上升将又开始。止损点可设在旗形的下边支撑线被跌破时。

需要说明的是,旗形是一个趋势中途整理形态,一般不会改变原有的趋势运行,但上升旗形往往说明原有上升趋势已进入到了后半段,投资者要预防最后一升之后的转势。

下降旗形

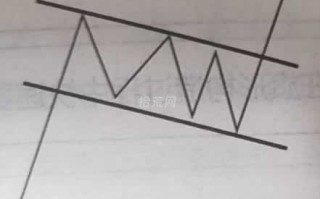

下降旗形 :所谓下降旗形,是在价格出现急速或垂直的下跌后,接着形成一个波动狭窄而紧密、稍微上倾的价格密集区像一条上升通道,这就是下降旗形,如下图所示。

从图形上看,下跌旗形内一波比一波高,多头力量居主动,最后空头全力打压,使股价突破盘局的下边界,继续展开另一段下跌行情。

从K线图形上看,下跌旗形内一波比一波高,多头力量居主动,最后空头全力打压,使股价突破盘局的下边界,继续展开另一段下跌行情。

在具体应用的时候,投资者应把握以下几点:

第一,下降旗形大多在熊市第一期出现,该形态显示大市可能做垂直的下跌,因此这阶段中形成的旗形十分细小,可能在三四个交易日内完成。如果在熊市第三期中出现,旗形形成的时间需要较长,而且跌破后只做有限度的下跌。

第二,下降旗形是股价长期下降通道中途的一种短期抵抗整理形态,因此,旗形整理的出现,可能是投资者卖出股票的一次机会。通常情况下,空仓的投资者应以观望为主,尽量不做短线,更不宜做中长线投资。已经买入或套牢的投资者应抓住这次整理机会,趁早逢高卖出股票,这是下降旗形的应用要点。

第三,投资者在下降旗形整理形态形成后,不可轻易建仓。与任何技术形态分析一样,即使旗形形态得以确认,也不能保证可以获利。投资者要确保盈利,最好是在确定向上的大趋势之后再进行操作,一旦判断错误就要及早离场,以避免更大的损失。

在整理过程中,越接近整理末期越要少参与,因为一旦整理结束,下跌将会带来迅速的亏损。而那些迟迟整理不向上突破的,越接近末端越要考虑止损,因为迟迟不突破表明主力在做空。拾荒网炒股,专注短线技术技巧进阶。