一、移动平均线定义

移动平均线(MA)是指用统计分析的方法,将一定时期内的证券价格(指数)加以平均,并把不同时间的平均值连接起来,形成一根MA,用以观察证券价格变动趋势的一种技术指标。

二、移动平均线的计算

根据对数据处理方法的不同,移动平均可分为算术移动平均线(SMA)、加权移动平均线(WMA)和指数平滑移动平均线(EMA)三种。在实际应用中常使用的是简单算术移动平均线。

其计算公式为:MA=(C1+C2+C3+……+Cn)/N

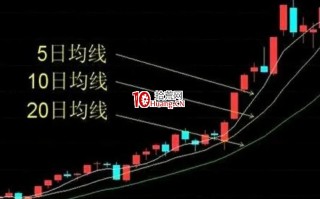

根据计算期的长短,MA又可分为短期、中期和长期移动平均线。通常以5日、10日线观察证券市场的短期走势,称为短期移动平均线;以30日、60日线观察中期走势,称为中期移动平均线;以13周、26周研判长期趋势,称为长期移动平均线。

三、移动平均线特点

MA的基本思想是消除股价随机波动的影响,寻求股价波动的趋势。它有以下几个特点:

1.追踪趋势

MA能够表示股价的趋势方向,并追踪这个趋势。如果能从股价的图表中找出上升或下降趋势,那么,MA将与趋势方向保持一致。原始数据的股价图表不具备这个追踪趋势的特性。

2.滞后性

在股价原有趋势发生反转时,由于MA追踪趋势的特征,使其行动往往过于迟缓,调头速度落后于大趋势。这是MA一个极大的弱点。

3.稳定性

根据MA的计算方法,要想较大地改变移动平均的数值,当天的股价必须有很大的变化,因为MA是股价几天变动的平均值。这个特点也决定了MA对股价反映的滞后性。这种稳定性有优点,也有缺点,在应用时应多加注意,掌握好分寸。

4.助涨助跌性

当股价突破移动平均线时,无论是向上还是向下突破,股价都有继续向突破方向发展的愿望。

5.支撑线和压力线的特性

由于MA的前四个特性,使得它在股价走势中起支撑线和压力线的作用。MA被突破,实际上是支撑线和压力线被突破,从这个意义上就很容易理解葛兰威尔法则。

三、MA的组合应用

1.“黄金交叉”与“死亡交叉”

一般情况下,投资者可利用短期和长期两种移动平均线的交叉情况来决定买进和卖出的时机。

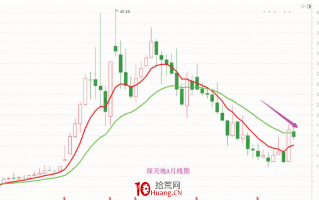

当现在价位站稳在长期与短期MA之上,短期MA又向上突破长期MA时,为买进信号,此种交叉称为“黄金交叉”;

反之,若现在行情价位于长期与短期MA之下,短期MA又向下突破长期MA时,则为卖出信号,交叉称之为“死亡交叉”。

黄金交叉和死亡交叉,实际上就是向上突破压力线或向下突破支撑线,所以,只要掌握了支撑和压力的思想就不难理解。

2.长、中、短期移动平均线的组合使用

在实际应用中,常将长期MA(250日)、中期MA(50日)、短期MA(10日)结合起来使用,分析它们的相互关系,判断股市趋势。三种移动平均线的移动方向有时趋于一致,有时不一致,可从两个方面来分析、研判。

在方向一致的情况下,空头市场中,经过长时间的下跌,股价与10日平均线、50日平均线、250日平均线的排列关系,从下到上依次为股价、10日均线、50日均线和250日均线。拾荒网股票学习网专注短线龙头战法~

若股市出现转机,股价开始回升,反应最敏感的是10日平均线,最先跟着股价从下跌转为上升;随着股价继续攀升,50日平均线才开始转为向上方移动。至于250日平均线的方向改变,则意味着股市的基本趋势的转变,多头市场的来临。

若股市仅出现次级移动,股价上升数星期或两三个月,使得短期均线和中期均线向上移动;当次级移动结束后,股价再朝原始方向运动,平均线则从短期均线、中期均线依次向下移动。在多头市场中,情形则恰恰相反。

在方向不一致的情况下,当股价进入整理盘旋后,短期平均线、中期平均线很容易与股价缠绕在一起,不能正确地指明运动方向。

有时短期均线在中期均线之上或之下,此种情形表示整个股市缺乏弹性,静待多方或空方打破僵局,使行情再度上升或下跌。

另一种不协调的现象是中期平均线向上移动,股价和短期平均线向下移动,这表明股市上升趋势并未改变,暂时出现回档调整现象。只有当股价和短期均线相继跌破中期均线,并且中期均线亦有向下反转之迹象,则上升趋势改变。

或是中期平均线仍向下移动,股价与短期平均线却向上移动,表明下跌趋势并未改变,中间出现一段反弹情况而已。只有当股价和短期均线都回到均线之上,并且中期均线亦有向上反转,则趋势才改变。

移动平均线是实际中常用的一类技术指标,它的分析方法和思路对其它的指标有重要的影响。

MA指标也存在一些盲点,特别是在盘整阶段或趋势形成后中途休整阶段,以及局部反弹或回落阶段,MA极易发出错误的信号,这是使用MA时最应该注意的。

另外,MA只是作为支撑线和压力线,站在某线之上,当然有利于上涨,但并不是说就一定会涨,支撑线有被击穿的时候。

标签: 均线战法