始于2020年7月的周六专栏,到今天,最后一期。

最近我在整理这几年的专栏。发现A股的市场风格,始终是在变化的。

2018年的专栏精华在于二板定龙头的情绪共振模式。它代表了那段时间,A股的投机风潮的核心点在于启动。

2019年的专栏的精华在于:连板模式的新王次日。它代表了那段时间,A股的投机风潮的核心点在最高标博弈。

而2020年到现在,专栏精华有两个:一个是在20厘米背景下的是强趋势股龙头,盘口与基本面相互印证。一个是震荡大背景下的,轮动防守型交易。

这些精华,不知不觉体现出每一个时间点的流行主要投机风格。

投机像山岳一样古老,但是投机的具体表现形式,每一段时间会有新的风格。永远不存在什么一招鲜,什么一劳永逸的圣杯。

但是一些交易原则却是永恒的。

对了,按照惯例,我们把2020期所有周六专栏,按照模式做了分类汇总,汇总页面是今天的二条,注意收藏。

感谢一年多,乃至这么多年的陪伴,下一年度周六专栏是否有,并没有计划。想继续看的,我不能保证还有,好好把这几年的专栏,没事多回顾,特别是当你产生具体困惑的时候,带着问题去看找对应的专栏,也许会有更深的理解,而非看一遍,就了事。

周六专栏的每一篇文章,都是我们这个专业团队的心血,在尽心分享这件事情上,我们没有藏私,所以,你们也别浪费。浪费了真的很可惜。很多文章,哪怕2018年的专栏,放到今天依然是奏效的。

术可能多变,但是道理始终就是那个道理。随着你的交易经验的提升,再回头来看一些文章,也许会有更深一层的认识,周六专栏的每一篇文章,都不是看一遍就算的,就能掌握的。回到今天的正文。因术而乱道,持利刃而自伤,这是交易乃至做各种事情最容易发生的事情。所以,在2020年最后一期专栏里,我想跟大家闲聊一些,我觉得非常底层的交易原则以及评价标准。

由于这是一篇闲聊,实现没有写结构大纲,所以我想到哪里,写到哪里。

一、值得交易的股票等于确定性的股票,不等于可能会暴涨的股票

说这条原则之前,我先定个性:如果深刻理解了这个原则,你的炒股水平至少就是中级以上。如果非要比重要性,那么我觉得,任何一招股票技巧都不如这个原则重要。

填各种测试你是激进型还是稳健型投资者的时候,通常会问到一个问题:

让你2选1

一个交易:100%的可能性你会赚到3%

另一个交易:50%可能性你会赚到10%,50%可能性你会亏5%

你选哪个。大家通常会把这个问题,当成稳健风格和激进风格的区分。

这是不对的。

在现在的我看来,这个问题的最优解是:

我连续三次全仓第一个交易,赚到10%+了,在看心情和情况决定是否做第二个交易一次。

有人会说,你这是偷换概念,这个题目就让你选一次。

题目只是题目,而我们在交易当中,会经常面临这样的选择。

请记住一点:

交易是长期活动,甚至是一生的活动,绝不是一次性活动。因此,一笔交易是否成功的确定性比一笔交易潜在收益的多少重要太多太多了。

你知道什么叫100%的概率吗?你知道什么叫50%概念吗?

100%的概率就是0风险,就是白送。

50%的成功率的意思是,你还有50%的可能性失败。一半一半啊。

如果你一直在做50%的概率的事情,那么意味着,你的账户市值将永远处于剧烈上下波动的状态,运气好,赚点小钱,运气不好,亏很多。而你有资金亏损的止损线。

50%的游戏,最典型的就是macro的百家le,你见过有几个人在里面真正长期赚到钱的?

我给值得的做的股票做了一个排序分类,大家可以参考一下:

最值得做的:确定性高,预期收益高

第二值得做的:确定性高,预期收益低

第三值得做的:确定性一般,但亏不了多少,而成了收益高

不那么值得做的:确定性一般,亏会亏很多,赢会赢很多

最值得做的,从预期收益高的角度,就是主升浪龙头股。但是不是每一波龙头股,你都能获得确定性,这种确定性来自你对基本面的研究,你对当下市场风向的把握,以及其他,你觉得它大概率会涨。

大多数时候,事后成为主升浪的龙头股,都处于第三或者不那么值得做的情况,只有极少数的某几个时刻,天地人和,它处于最值得做的时刻。

最值得做的时刻出现,这就要求你:能赚足够多的钱,而且赚的钱就是増量盈利,而不是用来填之前亏损的坑。

这就是炒股最终能否赚钱的最核心的公开的秘密。

第三值得做,或者不那么值得做,你可以通过缩小仓位去参与。

这些道理基本大家都有个大概的认识,无非是深刻不深刻的问题。

而据我观察,第二值得做的股票,很多人忽视了。上周五,我在日常复盘的文章里,贴了一个贵州茅台的干万买单。

贴这个单子的时候,我写了这样一段话:

我自己是看好茅台的,加上总仓位很低,所以尾盘买了一点抄底。如果跌破1400元,会再加仓,如果拉高就卖。我之前讲过,茅台,招行,歌尔股份,是我长期的压仓票。盘面一旦进入迷茫,不知道该买啥的时候,如果这几个票跌的位置比较合适,我就会顺手买一些。拾荒网,专注短线技术技巧进阶。

如果接着跌,就敢加仓,这就是我对于这个票的确定性的表达。

多数时候,我也不会去特意搞这种票,只是因为盘面进入比较迷茫的时候。我已经不知道买啥了:换句话说,我找不到其他波动更大,同时确定性也很高的股票了。

最后周二卖了,将近5%盈利,赚了接近50万。如果再拿一天,可以到9%。

做短线,最重要的,是能控制回撤。

而回撤的大头,都是在没什么确定性,比较迷茫的时候,手痒乱买票。空仓,或者低仓位往往会让你乱买票。这时候,去找这种票,可以锁住你的仓位,让你不去乱买其他票。

然后再讲讲确定性。

如果你单纯的把确定性,理解为低吸,买超跌,那么你的理解就粗浅了。

确定性有很多种:来自估值,走势,市场风格,资金面,消息面,各种各样。

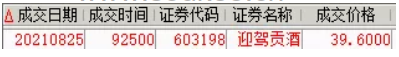

比如周二晚上,白酒的迎驾贡酒出了中报业绩。特别超预期。

当天晚上我就下单挂了两单,一笔挂涨停,一笔挂在5%。

当时我跟一个小伙伴说:

星期三凌晨0:21

盛通明天低开就是买点

明天有个无脑买的票

迎驾贡酒

业绩特别超预期

最好别一字开

星期三凌晨0:23

而且这里消费可能有反弹

白酒之前走得那么弱,我敢直接挂涨停买,为啥?这就是所谓的确定性。

这种赚不到什么大钱,比如迎驾贡酒我隔日5%就卖了。

类似的交易,其实今年4月12日,水井坊出超预期业绩,我也排了一字,第二天就卖了,而后来拉了一大波,直接翻倍,我看上去卖飞了。但实际上,翻倍本就不是我的买入逻辑,我的买入逻辑就是博弈超预期短线模式罢了。

但是在没有特别大的战役的时候,就在这种高确定性的股票上,慢慢积累一些收益。

金辰股份,合盛硅业这种超级主升浪的票,好不好?当然好。

无论是金辰还是合盛,启动点,我的研究员都推了,但是我理解的不深刻,所以金辰反复做了几波,相比这么大的涨幅,只赚了一点。

大多数牛股,你都是错过的,无非是大错过还是小错过。

因为你获得的确定性不足。这是正常的。你得平常心。也别想着做什么去补救。

可能只有有限的几次:你能够获得足够大的确定,同时它真的能兑现那么多涨幅。

这种可以追求,但不能强求,强求灰飞烟灭。

把确定性的重要性,放在涨幅前面,这才是你开始实现稳定盈利的第一步。

放平心态,学会等待,在等待的时候,做一些正确的小事情。

二、好股票=不跌的股票与大涨的股票

这一点,是续着上一点说的。

由于A股基本上只能做多。

所以,本质上:一个股票只要不跌,就是一个好股票。

这好像平平无奇,但是其实藏着非常深刻的认知。

这源自你对股票交易的一种底层期待。

大多数人对股票的底层期待是:买入就暴涨才是好的。

尤其是做短线认知还没入门的选手,如果买了一个短线龙头票,那天这个板块大涨了,而这个票不涨,就会很焦虑:为啥其他同板块都涨了,它却不涨,垃圾,错在哪,等等等。心态错了。

这里有一个非常优质但是普遍的底层逻辑:我都冒这么大风险做短线,买龙头了,为什么龙头不暴涨?

在他们的认识里:做短线,主要问题是,我不敢买龙头,只要我敢买龙头,龙头都会大涨。

这个逻辑更深一点就是:

也就是我不想变坏,只要我变坏,我就一定会有钱。那些有钱人无非就是胆子大罢了。

在你没有真正敬畏短线博弈之前,没有真正意识到短线博弈重点不在于敢不敢之前,这个市场不会原谅你的幼稚。你也永远无法踏入交易之门。

短线是资金与情绪的驱动,而这种驱动里,呈现着大量的随机性。

而应对随机性最好的办法就是:结束战斗,不恋战。

我所理解的A股交易流程(特别是短线)是这样的:

买入希望,持有风险,卖出了结。

当你要买入一个票:一定是买入一种希望,一种预期。

所以,你要做的,是确认这个希望,这个预期的确定性足够强。

而持有股票=持有风险。

无论你买的股票是在涨,还是在跌,本质上都在持有风险。因为会有随时各种意外,随机性出现。

比如,你买了一个股票,封死涨停,当天最强板。这就没有风险了吗?

它可能突然公司出经营利空,可能突然出现jianguan,可能突然停牌,等等等。

各种可预知的,不可预知的,都是风险。所以,对于一笔交易:只要没亏钱,那对于这个交易本身,就是对的。相比于此,其他类似卖飞了等等,都是细节瑕疵,都是缘分问题。

由此,延伸出对于一个股票的看法:

一只股票,如果你能找出它在短期的确定性低点,那么就是一只好股票。

你别管这个低点之后是主升浪,还是只是一个箱体内反弹。

只要你能找到这个确定性。那么就是一只好股票。拾荒网,一个有价值的深度炒股知识学习网站。

特别在大盘震荡时期,这种能位置箱体震荡,或者规律性地点的股票,就已经很珍贵了。

而对于卖出这个事情,要有更深刻的理解:无论它之后,怎么走,你赚钱了,卖出了,才是真正的获利了结。

我相信,这里大家还会有一个困惑:卖飞了,怎么办,卖完之后,股票继续大涨,如何看待。

这里引入第三个原则。

三、可持续的盈利是最高准则

纠结于上一笔交易卖飞了,最大的问题在于:你对下一笔交易没有信心。

如果你只有一只羊,那么你在它身上薅羊毛,可能恨不得连它的鼻毛都要薅下来,可是问题是,一只羊能有多少羊毛呢,世界上羊毛最浓密的羊,也无法让你实现羊毛自由。

但是如果你有一大群羊,你还在意,一只羊的羊毛薅得不干净吗?如果你的羊足够多,每只羊身上薅一块,你也能实现羊毛自由。

对于交易也是如此。卖飞是常态,如果你交易的时间足够长,就会知道你历史的每一笔交易,卖飞率至少是在80%以上。

没有人能做到长期卖在最高点,别说最高点了,持续做到相对高点都很难。追求不卖飞,是一件难度极大,实际意义又不大的事情。

所以,对这个事情来说,平和对待很重要。

关键在于可持续。如果你能源源不断找到下一只可交易的股票,那么过往的一切成败,都是浮云。

交易的可持续盈利的重要程度=一个公司的现金流

我们知道一个公司巨亏可能不那么要命,但是如果现金流断了,大概率完蛋。

而可持续交易不等于一个模式的可持续。

而是在不同周期阶段,不同模式之间的切换。

关键在于确定性。

所以每天晚上,你在做交易计划的时候:把各种模式内可交易的股票,按照确定性进行排序,排完确定性,扫抒页期收益。

去持续做,你计划内:确定最高,预期收益最高的股票。如此而已。

至于,事后,你一看,你计划里,确定性比较低,但是最后暴涨的股票,放平心态,这不是二选一选错了,这是没有缘分。

因为,交易是一辈子的事情。今天你没有缘分买入涨最多的股票。总有一天你又机会买到。

而那时,希望这个收益是增量收益,不是填坑。而做到不填坑,就得要求里,一直在做确定性高得事情。而非对着所谓龙头股,在没有确定性得情况下,赌大小。

你看,这几个原则,最后相互关联,它形成一个内部循环的底层交易理念。

一个完整系统,应该既有锋利进攻的那一面,也有钝化稳妥的那一面。这样的底层结构才是扎实的。2020周六专栏,终结篇。

标签: 炒股技巧