因为内容有点长,所以我计划分几个个部分把这些事情讲清楚。

计划章节:

1. 什么是趋势

2. 主导趋势的资金派系及其特征

3. 趋势策略的分层

4. 止损止盈

5. 仓位管理

6. 待补充….

先大概阐述下我的交易系统的流程

第一步,周线级别确定趋势是否存在(可用MA28、EXPMA14等进行辅助判断),如存在则加入观测池

第二步,确定目标的资金属性,如果是机构主导的趋势则挖掘资金共识的可靠度来设置合理预期,如是游资主导的趋势则用盘口承接及资金运作轨迹来判断趋势的时间长度

第三步,针对第二步的分析结果匹配合理最大仓位

第三步,盘中符合条件时买入,同时启动移动止损

第四步,如趋势成立,则在趋势走完一段进去调整期后,如调整没有跌破移动止损,则在重新启动拉伸时继续买入至最大仓位。如趋势不成立或跌破移动止损则出场,进入交易冷静期。

第五步,复盘总结,静思己过

(一)什么是趋势交易?

首先我们来讲一下什么是趋势,因为只有明白这个概念,我们才能去交易趋势。趋势从字面意思上是非常好理解的,就好比我在高速公路上开着120码前进,这个时候就算我不继续踩油门,车子还会向前,这就是势,而趋则是我们的行为,追着这个势走,就是趋势。

市场上的那些大资金就相当于开车的人,而股票就相当于这辆车,而踩油门这个动作大家可以对应到抢筹。之所以说趋势一旦形成很难逆转,最根本的原因是因为一旦它形成了趋势之后,必然会有一定的人气基础,即使开车的人想下车,还是会有人上车踩油门。而下车的人下来之后因为势的存在,他过段时间发现又涨了,针对绝大多数中小型投资者而言,必然是会杀回马枪的。这也就导致了趋势型的个股始终都有一定的人气度。而超短线交易以及短线交易者最重要的一个指标,那就是人气。因为人气意味着流动性。短线以及超短线的赚钱模式,从本质上来说是以给市场提供流动性的方式去赚钱。而类似我这样的趋势型交易者。会在趋势成立之后,用自己的方法确定买点,然后上车。之后便是非常无聊的等待的过程。

等待趋势的这个过程,如果你买入的时候正好是新一轮趋势的起点,或者是正在趋势中的一个状态,那你的持仓还是非常容易的。但是如果你试仓的时候,尝试在趋势的左侧进行买入,这个时候你想要很好的坚持下来是一件非常困难的事情。因为你会一直怀疑这个趋势只是你想象中的还是真实存在的,这是所有趋势交易者在回调买入的的时候都会存在的问题,他们都会去想,我在趋势回调的时候买入,那这波新的趋势是我只是我臆想的还是会真实存在的。

这里面就涉及到一个概率的问题。我敢说市场上所有的趋势交易者的胜率很难超过40%。甚至我接触比较密切的几个国内CTA非常出色的团队,他们的普遍胜率都在37%左右。但是盈亏比拉的很大。

投资这件事就是一个胜率以及风报比的一个游戏,专业一点就是夏普比。胜率低对应的必然是高赔率,趋势交易就是这种模式这种模式。而胜率高对应的必然是低赔率,也就是我们市场中的那些高频交易、T0团队做T以及期货外汇市场中比较出名的剥头皮策略,他们的本质就是在向市场输送流动性以获取收益。因为市场在频率非常高的时候,他的方向性是非常明显且可以预测大概率方向的,就算方向选错了,在没有明显趋势的时候,大概率也是能平本出来的,所以他可以做到一个非常高的胜率。

但是趋势交易则不同。因为趋势是非常稀缺的。正因为趋势的稀缺性,这也就导致了所有的捕捉趋势的交易系统的胜率都不会非常高,甚至都不会超过40%。所以如果说有人跟你们说,他的交易策略怎么这么牛逼可以抓住百分市场上百分之六七十的趋势。这不然是不切实际的,或者说他压根没有自己的系统,因为他从不止损。

因为一套成熟的交易系统。它必然是包含观测池子、开仓条件、加仓条件、止损条件、止盈条件、出场条件等等的。

而如果没有自己的系统那他确实有可能能做到百分之六七十的胜率,因为他亏损了死扛扛几年稍微有点回本了就出来,这从数学上来讲确实是赚钱了,但真的吗?它的时间成本以及资金成本都浪费了。所以,一个成熟的趋势交易者必然是将止损以及出场条件放在首位的。因为其实入场的胜率其实大家都差不多。就看怎么拿怎么扛。什么时候止盈出去?什么时候能抗?什么时候绝对不能扛的?这些细节上的差异才是专业趋势投资者之间拉开距离的地方。没有一整套完整的交易系统去指导的趋势交易,那不叫趋势交易,我们把那叫做追涨杀跌。

(二)趋势主导资金的流派

首先趋势交易又分两种模式,一种是趋势顺从,第2种是趋势反转。我们这周先来说说简单的趋势顺从的这个策略。

首先做趋势顺从,那必然是要去追涨的,不能怕高,这里你得克服畏高的这个心理。

你得有明确的入场条件,涨到什么位置去追?承接怎么样?量能如何,你自己得给自己做一个规划,当符合这些条件时,你再去出击去追,而不是看到一股资金把分时图拉起来了,你就觉得趋势启动了直接去追,这样是不对的,没有计划的交易那就要赌博。

至于入场条件怎么设,这跟每个人的交易手法以及交易心态都有很大的关系。这部分更多的还是取决于你们的交易经验。有些人用复杂理论都玩不好,有些人一根均线可以玩的很溜。

我直接告诉你方法,你去用你照样用不到我这个效果,因为我们对于交易这件事上的认知是存在一定差异的,这种差异也就导致了你用我的方法去开仓,你没有我那样去持仓的信心。因为你不知道我这个方法是用什么原理来推动的。所以我只能帮你们解构一下,从哪些市场从哪些角度去看市场,然后你们可以尝试从这些角度入手,去构造自己的开仓条件。

首先做个股的趋势交易,我们必须要明白,这支股票上面是有什么资金占据主导地位,是机构。是游资还是庄?但目前而言,市场上的庄家已经成为珍稀品种了,特别是这么几轮大扫除下来之后。但也依然是存在的,但确实已经为数不多了。所以我们这里先重点说一下机构和游资的一个区别。

一般机构主导的个股,它的趋势是以月甚至是年为单位的。比方说之前的消费白酒医药。以及现阶段新能源汽车芯片。机构主导的特征是非常明显的,首先必然是从大的政策扶持上,个股所在的行业背景必然是被政策近段时间所密切关注的,当然政策的近段时间密切关注可不是指一天两天甚至几个月,而是几年。一般在我们国家是以5年为作为一个单位。所以炒股就是炒政策,这句话对机构而言特别适用。你们去看所有的机构趋势炒作的线路,基本上是绕着5年规划在那里进行炒作。他们所有的筹码布局必然是符合5年规划的一个方向的。

大家其实可以去看一下我们16年开始的十三五规划之后机构的重点布局方向。工业互联网、制造强国以及现代能源体系。同时有政策还不够,还必须要有市场化的契机。

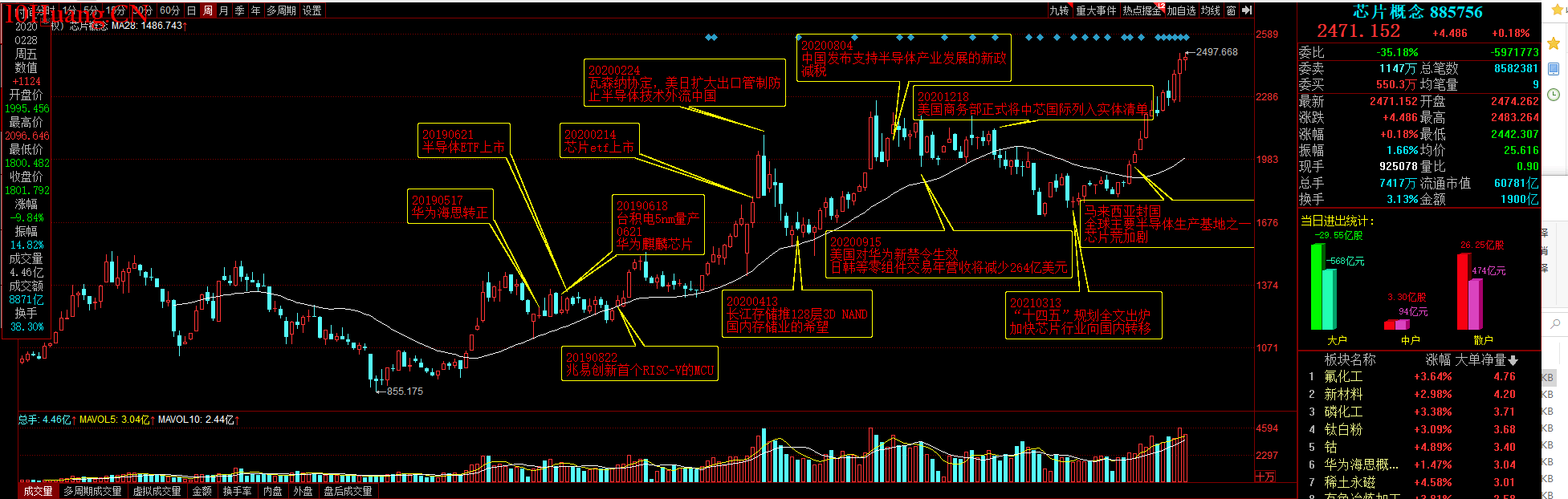

芯片的契机是以2019年中芯国际的1第1代14纳米芯片取得突破性进展,作为起爆点。并且在19年四季度量产之后,将整个芯片板块推向了新的台阶,趋势性更为明显。其背后的资金逻辑是公募的那些布局了芯片个股的基金在第1期取得了不错的收益之后。后面继续发新产品,然后用新产品的资金继续买了产品持仓的那些个股。从而推动新老产品的净值继续向上滚动,从而拉动新的基金投资者入场,形成一个循环,同时因为赛道的景气度非常高。不止一家基金公司在做这种事,很多私募以及游资也乐在其中。所以这个也就越滚越大,这个趋势也就发展的越来越快。这才有了现在芯片的高位。

但你如果问我芯片这里是不是已经到顶了,我不知道。趋势交易者从来不去猜底跟顶,我眼里只有入场条件,出场条件止损点止盈点,这就够了。为什么要去猜底跟顶呢?这有什么意义?这不是你能赚到的钱,你即使赚到了你也会亏回去,那不如老老实实赚自己模式内的钱,你觉得模式有问题,OK,搞个小账户试验一下新的模式,大不了也就亏个几十个。也没什么太大的问题,不影响全局。但是不能将你拍脑袋决定的新模式直接用主账户投向市场。这跟你拿自己的身体做人体实验没有太大的区别。

新能源的趋势逻辑又是什么?新能源其实分两块,输入一块是输出,输入端是以光伏风电为主,输出端则是以锂电池新能源汽车为主。输入端的逻辑其一是光伏的补贴,中国是通过补贴将光伏技术硬生生的烧成了世界第一流。同时光伏的补贴政策。是以光伏扶贫为主,这也就很巧妙的避免了那些骗补贴的企业。国家那些年干了一件什么事情,在西部的给那些当地百姓安装光伏。等于国家掏腰包向光谱企业购买了他们的产品,然后发放给西部的那些百姓,让他们用光伏发出来的电去上网卖钱。从而变相的进行了扶贫,又完成了补贴。这件事是从2015年开始的。政策的落地需要时间,但资金敏感的嗅觉不需要。一些长线资金在16年就开始布局了。拾荒网,专注短线技术技巧进阶。然后到18年的时候,发生了两件事情,第一是中国的分布式光伏爆发式增长,这是政策精准扶贫的功劳。第二是光伏上游单晶硅不断扩产。这个时候真正的趋势才刚刚开始启动运作路线还是跟芯片的运作路线是一样的,新老基金抱着一起上,大家一起轰轰烈烈抬净值,这也是从消费那边借鉴过来的玩法。而输出端的。锂电汽车也大体是这个逻辑,只不过起爆点是特斯拉在美股的暴涨,新能源汽车的出货量稳步提高,同时传统车企也加入了这场变局。这也就意味着未来汽车的技术路线也确定了,转向了电气化。同时再加上我们的一个能源安全的角度,这些我在之前的文章中也有提及到。同时,新能源的锂电板块不仅有国内的资金共识,而且是全球的资金共识,当全球的热钱都涌向这个行业的时候,这个行业的发展必然会以难以想象的速度进行,正因为有了这层加持,所以锂电、电动车的趋势性是远远强于芯片以及光伏的。

再来说一下游资主导的趋势个股,游资主导的趋势个股有个非常明显的特征,盘子不大时间不长肉量也少。这个肉量当然并不是是指他单纯的涨跌幅,因为对于我们而言,前半段我们肯定是吃不到的,所以单纯讨论涨跌幅的意义不大。

一般游资主导下的趋势个股,他们其实并很少有实现像机构那样的控盘力度。所以做游资主导的趋势型个股,经常会遇到跳空低开长下影长上影这种类似的情况。你如果交易系统没有成熟,或者你的心态不够的话,你是拿不住的。

一般游资主导的趋势性个股。上是以一家或是两家为主。很少有三家以上参与进来。并且他们主导的趋势个股,在趋势结束后,并没有太长的逃生窗口,趋势结束后也不会有反复的行情。其次他们是有资金成本的,现在的市场行情基本年化在9~12左右。具体的看这个资金的干净程度。所以才有了横有多宽,竖有多长那句话,那句话不是针对机构主导的趋势个股的机构主导的趋势个股,那是一往无前,中间很少会有非常长的横盘整理时间。因为机构主导的趋势个股跟游资不一样,一般来说,赛道的龙头个股必然是有无数家机构在里面进行博弈的。最终能完成这个趋势的也并不是一家机构所主导的,而是资金的共识,资金的共识成就了这些赛道股的现在的这种辉煌的趋势。

游资主导的个股走不通,他们的盘子小,然后控盘的一般也就一家或两家,很少会有第3方参与进来,因为盘子太小了,交易的冲击成本必然就高。游资主导的趋势个股的玩法很大程度上他们是从庄股上学来的。但他们又不会像庄股那样的,非要弄到绝对控盘才拉升,那样的话他们的整个资金成本就更高了,他们更多的是在盘口上引导散户的情绪。借力打力才是他们主导趋势个股的传统手艺。

你们有人问怎么看承接,其实这在不同个股上不一样的,对于机构个股而言,开盘半小时基本就分胜负了。

而对于那些游资主导的个股而言,少许麻烦一些,你要去看在一些关键点位有没有对应的单子,刻意的去引导散户的交易行为。比方说在关键的阻力位上方挂大量的卖单。一般这种情况。是资金引导散户抛盘。但他们并不想抛出自自己的筹码。再比方说。资金在买2买3的位置挂了大量的买单。但一被砸到就立刻撤单。在买1买2的位置,挂了大量的买单,同时用一两手这种机器人单。左手倒右手完成这个成交。来让散户有一种主力吸筹的错觉。

具体的太多了,我觉得以后有时间可以单独出篇文章来解构下某些游资的惯用伎俩。