什么是可转债?

可转换债券 (Convertible Bond)是债券的一种,可以转换为债券发行公司的股票,通常具有较低的票面利率。本质上讲,可转换债券是在发行公司债券的基础上,附加了一份期权,允许购买人在规定的时间范围内将其购买的债券转换成指定公司的股票。

可转债有什么风险?

相对于普通的企业债券、公司债券,可转债的价格受标的股票的股价影响较大,因而其价格的波动性也比普通企业债券、公司债券大的多。

参与可转债网上申购需要什么条件?

2017年9月新规则实施后,可转债申购采用信用申购模式,投资者申购前不需要有市值,也不需要提前冻结申购资金,投资者只要有状态正常的沪深A股账户即可,申购中签再缴纳申购款,即“先吃饭后结账”。

从已经上市的可转债来看,部分转债在上市后获得不俗表现。

需注意的是,可转债的价值与正股表现相关度较高,加之申购日期和上市日期之间间隔较长,若期间股价大幅波动,可能造成“打新”收益波动较大,甚至面临亏损,投资者在参与申购时也需注意风险。

一、可转债如何申购?

使用证券App一键打新功能,申购过程非常简单,以众信转债为例:

在APP—交易页面,找到新债申购

第一步:点击申购

第二步:点击确认申购(默认顶格申购)

第三步:申购完成

接下来就是等待抽奖结果的公布:

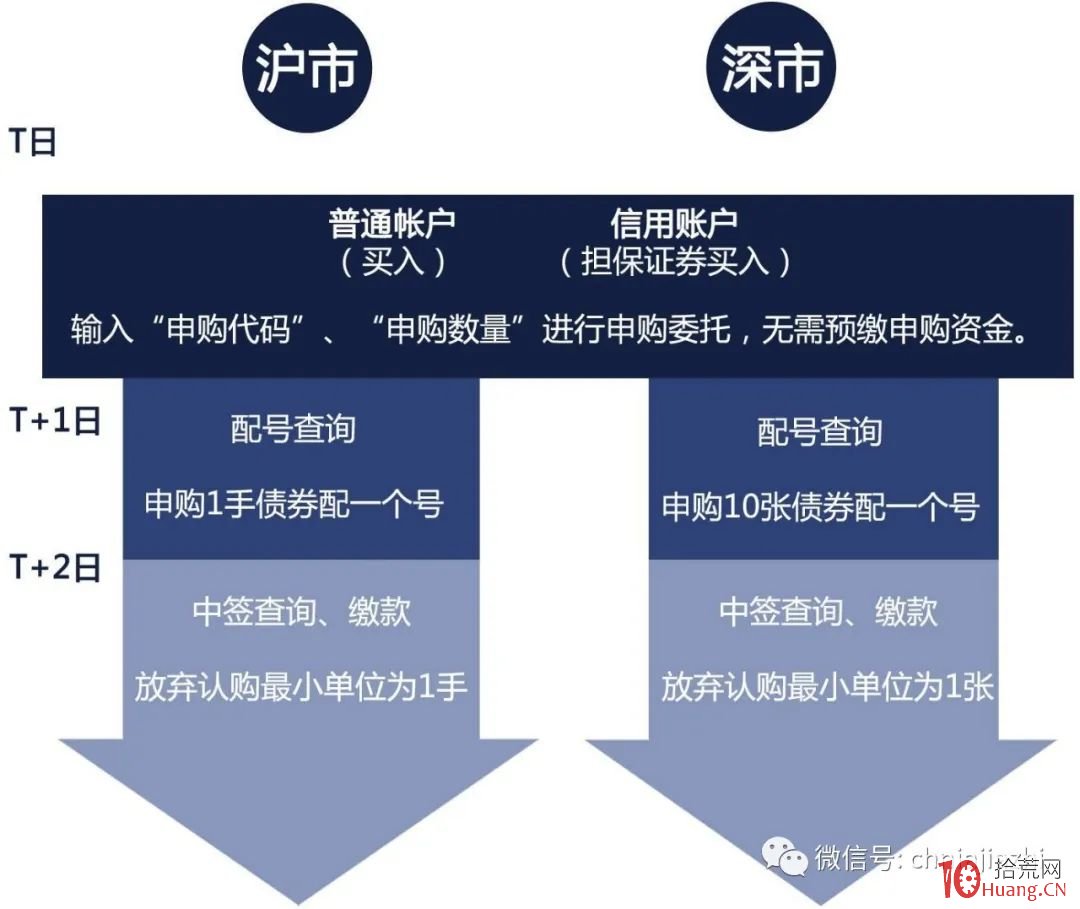

T+1日,公布申购中签率。

T+2日,公布中签结果,并缴款。

中签用户,要确保你们的资金账户在T+2日(以交易日计)有足额的认购资金,不足部分视为放弃认购。拾荒网专注短线技术技巧进阶。一般一个账户能中一到二签,建议在账户中存入2000元,防止忘记缴款的发生。

二、可转债的6大套利方法

1.折价转股套利

原理:可转债可以以约定价格转股,当转股后成本低于正股价的时候,卖出即可获利。

转股价值 = 面值100元/转股价 * 正股价

转股溢价率 = (转债现价 - 转股价值) / 转股价值 * 100%

溢价率为负,有套利空间,转股溢价率为正,则不存在套利空间,至少大于1%才可以考虑,不然股价波动和手续费就可以磨平套利空间。

例如:转股价是11元,当前转债价格是108元,买入转债,转股,转股后卖出可以获得110元,从而获得2元的套利收益。

风险:股价下跌,具有一定的不确定性。转债转股后当日转股,次日才能卖出。

2.正股涨停转股套利

原理:正股涨停后,正股无法买入,可以借道转债买入,如果次日继续涨停,则可以套利。

风险:需要兼顾转股溢价率和次日正股是否能够上涨。

3.博弈回售套利

原理:上市公司为了避免可转债的回售,会采取两种手段:

(1)拉抬股价,此时可以用折价转股套利,在转股价70%附近反复买入卖出,获得套利,这种操作在熊市中比较容易捕捉。

(2)下调转股价,此时可以买入转债,采用博弈下调转股价套利策略。

风险:上市公司的策略难以猜测,充满不确定性。

4.博弈下调转股价套利

原理:上市公司下调转股价的时候,转股的动机一般来说非常强烈,此时买入转债,如果能够成功转股,套利成功,获利空间也比较大。拾荒网专注短线技术技巧进阶。

风险:确定性比较差,因为下调转股价是上市公司的权利,而不是义务。主要博弈上市公司提案出来后,是否能够通过股东的投票,提案通过后,转债价格一般会上升,被否定的话,转债价格一般会下跌。

5.配售套利

原理:一旦上市公司发行转债通过证监会审核,上市公司会尽可能各种方法拉抬股价,从而提高转股价,所以可以提前买入正股,等待拉升;而在可转债公开发行时,配售到相应的转债之后,转债上市价格上升,可以二次获利。

风险:上市公司拉抬股价不一定有效,市场不一定配合。

6.博弈强赎倒计时套利

原理:当正股价持续10天在转股价130%以上的时候,就是博弈套利的时机,一般这个时候可能出现股价在130%上下波动的情况,此时可以反复买卖正股,形成套利。

风险:注意大盘波动的风险

须注意的是,以上6种方法并非是无风险,或能成为可转债交易中的投资机会,仅供大家参考。

三、可转债中签会亏吗?可转债中签后如何操作

一、转债股中签后亏100%有可能吗?

新债中签后是有亏损的可能性的,新债上市首日若价格跌破100元,投资者选择破发时卖出转债,那么就有可能亏损。

不过根据新债发行的历史数据来看,上市破发的新债占比较小,大部分新债上市后都会有不同程度的上涨。即使是破发新债,下跌的幅度通常也有限,一般不超过5%。所以转债股中签后亏100%的可能性是极小的。

二、转债股中签后亏了怎么办

1、放弃认购

投资者若担心转债股中签后出现亏损,可选在中签后不缴费,未在规定时间内缴费的,系统会默认为放弃认购,投资者是不会产生资金亏损的。

不过要注意控制弃购次数,一年内弃购次数达到3次,就可能被拉入黑名单,半年内无法再申购新债。

2、坚持卖出

对于长期打新债的投资者来说,如果中签新债上市后出现破发,投资者仍可选择在首日抛售止损。整体来看,新债破发的概率和跌幅都较小,若长期打新债,大概率会是盈利的。

3、继续持有

若投资者不忍心亏损抛售,且该上市公司股价正常,那么可以选择继续持有,等待转债价格反弹后再出售。

四、可转债常见问题

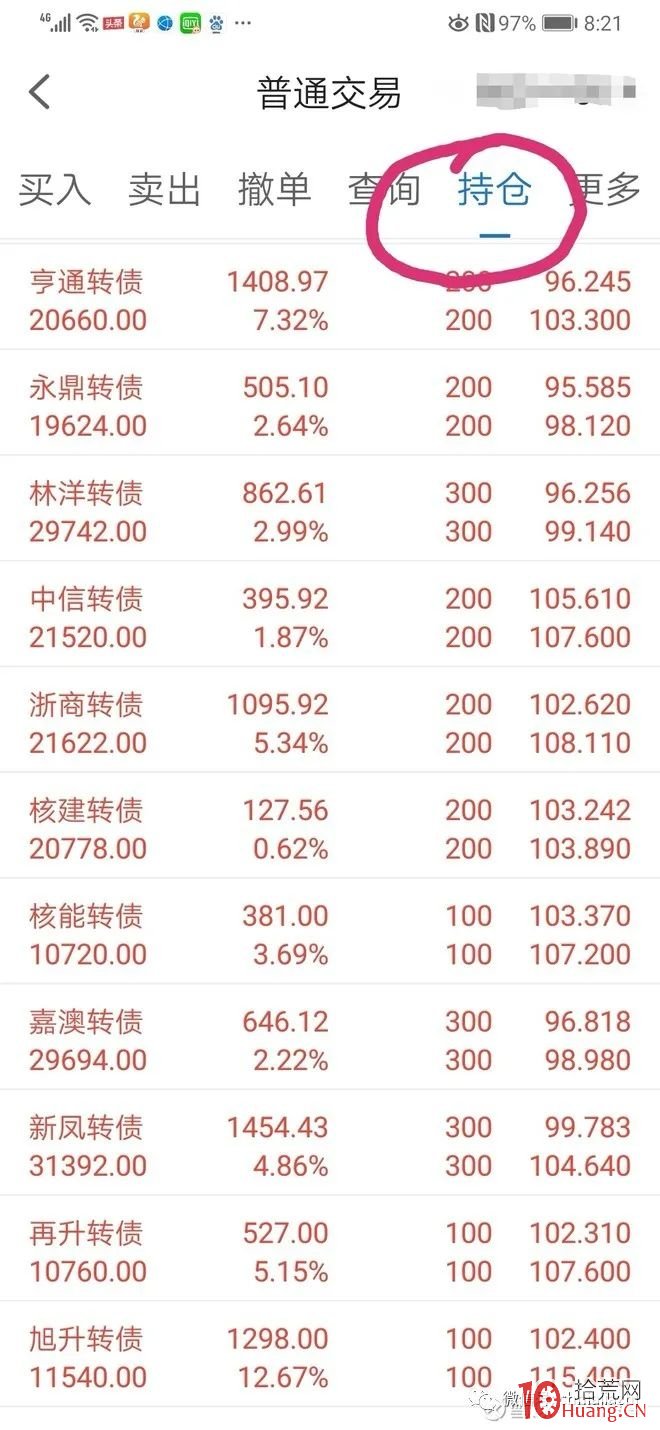

空仓“打新”可转债的机会接二连三,如何提升中签率?啥时候缴款?配售又是什么?关于可转债,你要知道的都在这里了。

Q: 如何提高可转债申购的中签率

A:这是大家最关心的问题了。方法主要有两个:

第一种方法,就是告知亲朋好友的账户一起来“打新”,中签率翻着倍地往上涨。

第二种方法,对于深市的可转债,多个不同的股东账户的首次申购均为有效申购。此外,对于融资融券的信用账户来说,深市的信用账户与普通账户是独立的,也就是说股东账户和信用账户都可以进行可转债申购。因此,三个深市股东账户,加上一个信用账户,一共四个账户可以同时申购深市可转债,那中签率将会大大提高。

Q: 可转债动不动就顶格申购10000张,中签的话,要缴款100万?

A:真的想多了。申购可转债,大概率中1签,1签=10张=1000元,只需缴款1000元。不需要搬家100万存款的,先考虑有1签再说。

Q: 必须要有股票才能顶格申购?

A:不不不,只要你有个股票账户,没股没钱也能顶格申购的.不然怎么叫全民红利呢!

Q: 配售和申购会不会冲突?

A:不会冲突。持有正股股票的投资者在配售完成后,也可以参与网上申购,两者不冲突。不过配售和申购的代码不同,请大家注意。

Q: 同一投资者多个证券账户,每个账户都可以进行申购吗?

A:对于沪市的可转债,投资者参与可转债网上申购只能使用一个证券账户。根据可转债公告,同一投资者使用多个账户,以及使用同一账户多次申购的,以该投资者的第一笔申购作为有效申购。不合格、休眠和注销的证券账户不得参与可转债的申购。

Q: 那么中签之后怎么操作呢?

A:通常,你就可以落袋为安了:转债上市首日,像股票一样卖掉(上市交易日,仍然关注公司公告)。配售的原股东如果继续看好公司股票,那继续持有股票呗。