今天我们给大家聊聊可转债,最近可转债市场比股市还要火爆,动不动就是50%以上的日内涨幅,让超短线玩家玩的十分刺激,当然刺激也意味着大起大落,有波动就会有差价,有差价就会存在风险和收益,投资品种本身没有问题,问题是在于人,玩的好的人在可转债上面赚了大钱。

每只新债发行的时候,都有指定的转债转股价。也就是一张转债可以以多少价格换取股票。假如转股价是50元,那么1张100元面值的可转债可以转换2股。可转债面值不变,但价格却在不断变动。因为转债对应的股票价格在变。

假如正股股价从50元涨到60元 ,1张可转债依然以50元转股价转换2股,那转债隐含的价值应该是100+( 60-50 )×2=120元。如果转债价格依然保持100元,我们买入转债转股卖出可以换到120元,赚取差价20元。

但持有转债的人不是傻瓜,所以他们会把转债价格对应提高到120元。于是,转债价格会随着股价上涨而上涨 。

关键是,转债价格不会随着股价下跌而一路下跌,当跌到80-90元区间,就很难继续下跌了 , 因为转债有强制回售条款。在最后两年( 转债一般发行6年后到期 ),如果股价连续30个交易日收盘价都低于转股价的70%。我们就可以把可转债,以100多元的价格( 本金+利息 )卖回给发行公司。所以,转债是一个下跌有底( 80-90元 ),上涨无限的品种。

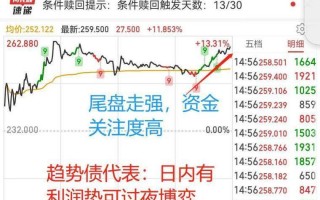

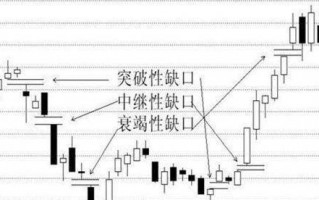

我们了解了最基本的逻辑,我们再去了解下交易规则,首选T+0这个交易规则给了短线资金非常便利的进出条件,所以你会发现有些可转债的成交额是正股的10倍有余,当然我们今天要讲的是最近可转债疯狂的一面,一般情况下,正股涨停,可转债对于有10%-15%左右的溢价,但是你会发现,最近的可转债已经陷入了疯狂,有的甚至当天能涨90%,而且连续上涨短期内翻好几倍,这是不正常的现象,而且甚至出现了正股不涨,可转债大涨,正股反着跟可转债上涨,这是为什么呢?

答案就是最近肯定有大批游资在炒作,我们看几个案例:3月16日,新天转债单日暴涨超90%。

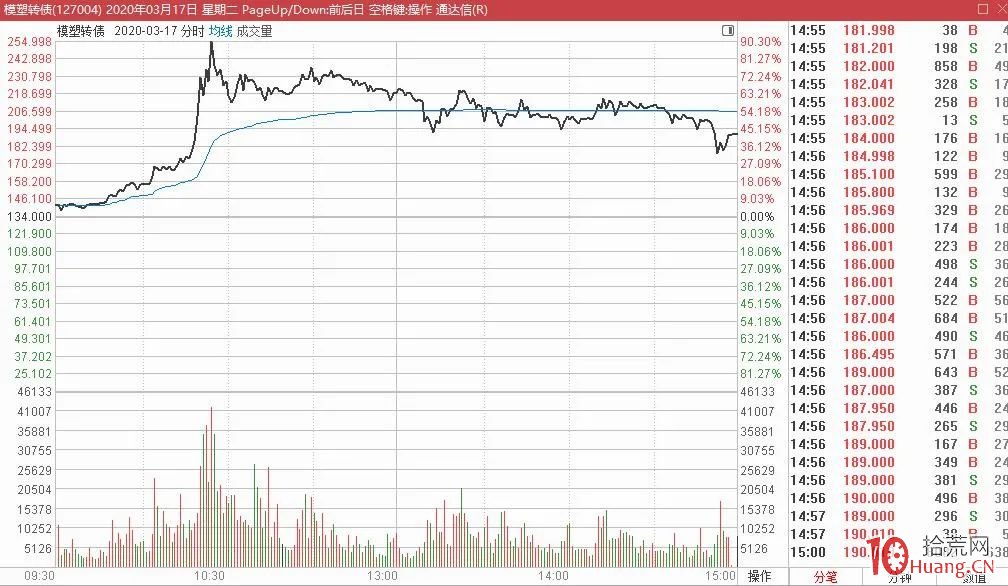

3月17日盘中,大业转债、再升转债、至纯转债、白电转债4只可转债临停。3月17日,随着正股模塑科技封涨停板,模塑转债表现极为强势,盘中一度大涨超90%,随后涨幅收窄,但收盘仍然上涨41.8%,在当天交易的可转债中涨幅排名第一。

3月18日,又有可转债开盘触发临停,其中泰晶转债一开盘便异常波动,上交所决定自9时30分开始暂停该债券交易,自10时00分起恢复交易。10点钟交易一恢复又立刻触发第二次临停,等到14时57分起才恢复交易。

而在泰晶转债恢复交易后,出现瞬间大幅拉升,最高上涨超70%,而截至收盘,泰晶转债上涨65.28%。除了泰晶转债之外,晶瑞股份正股涨停,而晶瑞转债盘中一度上涨超40%,不过随着正股涨停的打开,可转债也跟随跳水,截至收盘,晶瑞转债仅仅上涨10.82%。

除此之外,还有凯龙转债3月18号盘中最高涨幅超58%,随着下午市场跳水,凯龙转债收盘涨21.22%。

值得注意的是,晶瑞股份盘中涨停,主要原因可能和公司题材有关,公司是生产销售微电子业用超纯化学材料和其他精细化工产品的,行业属于半导体材料行业,而近期国家大基金二期开始投资,此次晶瑞股份和泰晶科技的表现被认为受到半导体板块异动的拉动。

但是凯龙股份大家也发现了,根本没有涨,但是可转债却近乎疯狂,这就说明了问题,就是有资金配合正股在做炒作。

举个例子,一家机构持有a公司的正股且参与了a公司的可转债发行配售,比如配售为5亿人民币,这个时候这家机构只需要用少量资金疯狂的拉升正股价格,这个时候可转债自然会有反应,只需要在可转债上面稍微做盘就可以实现轻松的拉升,T+0的交易规则使得这些机构可以当然频繁进出可转债,而且只要用资金给正股做出完美的图形就可以,这就可以实现轻松的套利机会。

但是我们之前给大家讲过,波动一定会存在风险,手速慢的散户和机构来比,仍是被收割的命运,比如沪市可转债临停制度(深市可转债没有涨跌停,沪市可转债涨20%临停半小时,涨30%临停至14点57分),如果可转债触发了临停,这个时候正股虽然封住涨停板,但一旦正股在此期间打开涨停板,可转债临停结束以后回出现巨大的波动,普通散户根本反应不及。拾荒网专注短线涨停板打板技术技巧进阶。

另外可转债还有一些条款需要注意,比如强制赎回,和提前赎回,如果出现了这种情况,也会出现巨大的波动,以113510再升转债为例,3月9号当天触发临停,尾盘结束临停后就加速拉升,当天涨幅为55.90%,结果当天晚间,再升科技公司发布公告:公司股票自 2020 年 1 月 20 日至 2020 年 3 月 9 日期间,满足连续三十个交易日中至少有十五个交易日的收盘价格不低于“再升转债”当期转股价格(8.59元/股)的 130%,已触发“再升转债”的赎回条款。

结果股价一落千丈,不管是正股还是可转债跌的是一地鸡毛。最后给大家总结几点可转债交易的心得和体会。

1、可转债原则上不持股过夜,也就是当天最好卖出,这也是T+0最有价值的地方,除非你有超过70%的概率正股第二天能连板或者判断市场有天大的利好刺激。

2、可转债在把握买点的同时一定要严格遵守纪律把握好卖点,绝对不能贪婪,有获利一定要及时卖出,宁可卖飞,最重要的是利用频率和效率来增加收益。如果太贪婪,会常常坐过山车。

3、是沪市的可转债一定要关注临时停牌的位置,最好在临时停牌之前的位置比如18%,28%的位置提前出局,除非判断目标转债股有超过70%的上涨概率和天大的利好。因为临时停牌会放大市场情绪,主力经常利用临时停牌进行出货和割韭菜。

所以如果你不了解交易规则和交易制度,那就老老实实做a股,别贪恋别人在可转债上面的利润,要知道没有金刚钻,别揽瓷器活。同样,我们要想在股市中长久生存,必须有一技之长,有交易既能和体系,不然单纯靠蒙和猜股票,那注定是竹篮打水一场空。