这周算是天时地利人和,又来了一次转债的大行情。

之前我们发过一套转债玩法的系统手册,最近两波转债行情很多玩法都是在这个大框架内的,今天的文章主要是结合最近两波行情来做个补充。

在开始之前,我要再重申一下转债投机的几个原则(别嫌我啰嗦,这可以说是转债投机的根基,说多少次都不为过。)

1.选时比任何模式都重要

转债投机的波动,完全是资金参与和情绪带动所产生的。看转债成交额数据很清晰,没资金参与时100 亿,有资金参与时1000 亿。

一切转债投机的模式的大前提是:当下市场资金认可、并正在参与到转债的投机中。在转债情绪周期没到时,你做再多分析,套用再多模式都是无效的,都是垃圾时间。

什么时候能参与?直接指标,市场出现转债独立于正股的强辨识度赚钱效应。比如最近两波转债行情的启动点:8月7日的横河转债 、10月19日的蓝盾转债,日内60%的盈利。

2.转债投机本质没有任何价值可言

转债投机和题材股投机都是资金、情绪主导的,但两者之间有什么不同?

题材股投机虽然经常也是瞎炒,大家也知道这是没有价值的,但没有一个清晰的标准,来证明其没有价值。因为估值这个事情本身就是千人千面的。

而转债不一样:如果一个转债过于超出本身应有价值,有很多清晰的可量化指标来说明这种偏离。比如,溢价率。这也隐藏了一个黑天鹅的命门:强赎。

正是因为这种无价值太清晰了,无法视而不见,所以被套后,不要yy有中线资金进场,除了部分坐庄品种,炒作过后都是尖顶。错了必须坚决止损。

3.T+0频繁交易是一个误区

转债的T 0,确实是天然为投机而生的优势。很多人喜欢利用这个特性去做日内的频繁交易,实际上这是个误区。在大多数情况下,这沦为日内频繁的追涨杀跌的无效策略,甚至做对了也赚不到钱。

说白了,转债投机就是风来时,及时进去赌一把大小。赌大小的游戏,你的进场点很重要。正确的思路是,在日内启动的初期,提前介入,有波动就及时了结,没有参与也尽量不要在盘中做一些瞎追高操作,这是大亏之源。

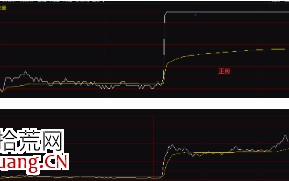

而开盘集合竞价,往往是参与转债投机的不错的折中启动点。这也是今天文章的重点。