市场经常变,资金永不眠。

我始终相信,风险机遇并存,远的不说,就说2020年,世界疫情,先火了口罩、医疗医药、黄金等,后面又火了疫苗。中美摩擦,先火了芯片,后火了军工。国内注册制改革,火了低价创业板。可见,每一次大的变化的背后带来风险也往往都带来机遇,能不能抓住,就得靠自己。但是不管如何,首先要有一颗拥抱变化的心,这是首要的一,有一才有二,才有三,才有抓住机遇的后面的一切。

从3月份那波医疗转债开始,可转债间断关注也有半年多了,这次可转债的新规,让我看到机遇。稍微熟悉我风格的朋友都知道,我现在基本是风险厌恶型的,都是底部潜伏为主,最多就是半路板直接上,几乎从来不打板,很少追高。那为何这次政策降温我反而看好可转债呢?说一下个人看法:

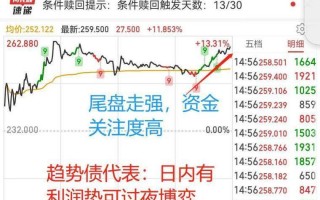

1. 深市新规的停牌制度,相等于股市的涨跌停,这个反而变相的规避了更多更多的风险。像之前正元转债那种一天翻倍的,对我来说开盘20%之后是不可能去追的(因为正股也就看好一个涨停,可转债50%到顶了,还是未知数)。事实正元翻倍,但是这种思维会让我规避大的风险。这次新规临停制度在我看来规避了很大的两个风险——1.频繁交易带来的累积亏损,做过权证和期货,爆过仓的人对此应该深有体会,T+0是双面刃。现在20%左右停,30%再停到尾盘14:57分。以往很多资金一天交易几十次,现在,频率肯定是降低了很多很多,这是毋庸置疑的大概率。2.规避了部分高位追高的风险,比如,之前一波直接50%大涨,有些人缺乏思考的时间直接一冲动就干了,缺乏思考的时间,这个日内的波动风险就大了。现在有了临停,有更多的时间思考,交易会更理性。

2. 深市新规的停牌制度会导致比之前更多的可转债品种被激活。因为,新规降低了资金交易的频率的同时,还会变相的把单个可转债的交易资金降低了非常多,这里面就会出现一种情况,某人打算用10万资金干可转债,选定5个目标,但是一开盘5个目标都涨停,如果是以往,可能他等开盘之后再干,但是现在总不能就干等到14:57分吧,所以他往往选择攻击其它没有启动的可转债。这一点,对于之前一些长期无人问津的低溢价可转债是很大的利好,一旦行情再次火爆,潜伏套利的逻辑加强了很多。

3. 新规理解来看,比创业板制度还是有天然的优势,比如深市可转债,当天最大涨幅61%,而且T+0,而且选票范围更小,比创业板更有天然优势。

4. 新规之后,一旦潜伏对了,更容易知道大肉,不会被盘中的大波动洗盘,因为现在新规之后可能动不动就涨停了,涨停了大家自然不容易卖飞了。

5. 熟悉规则之后,可转债的风险我个人认为不会比创业板大一丝一毫甚至还偏小,但是同样的风险(周五可转债最大跌幅远小于股票),博取的收益,可转债大很多。

6. 可转债规模普遍偏小,5亿元以下的一大把,封板相对比股票容易的多,股票里面全流通市值5亿元的个股几乎很难找到吧。

基于以上原因,个人看好新规后的可转债。其中对个人来说,最重要的是第2点和第5点。

下面关联第5点,重点说一下可转债的主要大的风险。可转债不会爆仓,不会一下跌没了。可转债的大风险主要来自于3点:

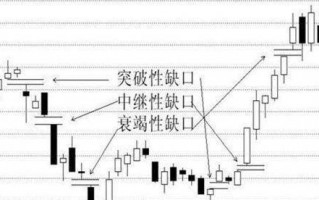

1、高溢价的可转债被强制赎回。所以你只要无脑避开高溢价的,基本等于避开了高风险。只要高溢价的,比如超过30%(你甚至可以10%),无脑不要去,不要听任何人吹高溢价的可转债,这个钱就不要去赚。

2、可转债大涨的时候高位追涨,一下子可能回落几十个点。所以和炒股一样,不要去追涨,只要启动了的,无脑不要去,不要听任何人吹当天已经涨高了的可转债,这个钱就不要去赚。

3、原本可转债一天可以买卖无数次,如果频繁做错,那么风险也大,但是新制度的临停制度变相的降低了这个风险。但是,切记,还是降低交易频率。我个人认为一天最多三次,开盘一次,盘中一次,尾盘一次,足够了。

只要避开了上面三点大风险,可转债的风险不会比股票大一丝一毫。

以上基本就是个人对于可转债的看法。基本上,顺带把可转债的选债思路也说了一遍了。

最后,再次说到,不要用所有的资金做可转债,我个人认为20%的股市资金炒作可转债已经足够了,毕竟对于很多人是新东西,而且很多人估计很难控制追高。另外,毕竟可转债也只是临时过渡的产物,不可能取代股市的长期的作用,可转债的定位功能不在于此,上层不会允许持续炒作,现在指数利用漏洞炒作一段时间,过段时间漏洞自然会堵上。

标签: 可转债交易技巧