根据正股盘中涨停时间先后的转债异动,转债玩法分成两类:正股涨停时和正股涨停后,这两种玩法各有侧重点。

这里涉及到转债和正股的联动性和弹性。

联动性是指转债和正股之间的走势上涨下跌横盘是否协调一致。通常,只要正股有明显波动且转股溢价率低于30%,两者之间的联动性是很明显的。

弹性是指转债在波动时其涨幅相对正股高低,一般分为三种情况。转债弹性大于正股,例如正股涨5%,转债涨7%以上,正股涨10%,转债远超过10%;转债弹性等于正股,正股涨5%,转债跟随涨5%;转债弹性弱于正股,一般在转股溢价率明显超过30%,或者转债弹性没有激活时经常出现。

站在短线角度,最有价值的是转债弹性大于正股,其次是转债弹性等于正股,最弱的是转债弹性弱于正股。因为做转债目的是要波动,没有波动就没有交易的意义了。

一、正股涨停时

在正股涨停瞬间,要快速评价正股是否有持续性,然后才能知道可转债是否值得做,参考标准主要看三方面:

一看逻辑,正股涨停时的板块逻辑和市场逻辑。本事是看市场强弱,板块强弱,如果市场和板块氛围都不错,那么正股没问题,正股没问题,转债自然没有问题。

二看身份,正股涨停后判断是龙头还是跟风。

如果正股是板块龙头,那么龙头涨停后会带起跟风,跟风上涨意味者板块发酵,板块发酵有利于龙头上涨,所以龙头涨停瞬间才值得追可转债。而如果正股是板块跟风,跟风存在的意义是助攻龙头,而非资金重新带出一条新主线,那么它属于锦上添花不属于雪中送炭,交易价值一般。

三看弹性,即转债相对于正股的波动程度,转债波动大于正股最好,说明做转债资金多,转债拥有情绪性溢价,涨时能多涨些,跌时能抗跌些。

在正股涨停后,可转债的溢价取决于正股是否有板块效应以及次日上涨预期,如果赚钱效应好或者预期高,那么转债会立即反弹,如果情绪不够,转债瞬间冲高再回落是常有的事。

正股涨停瞬间追可转债,相当于打板正股,如果正股有筹码松动要炸板,转债随时可能跟随跳水。再有,遇到极端情况如涨停后转债冲高转债冲高后正股炸板,务必要注意止损。

综合来看,正股涨停瞬间的转债并不是很好追,对市场和题材赚钱效应以及正股板块低位要求非常高。稳健的,可以考虑做正股涨停稳定后的可转债。

看看具体案例:

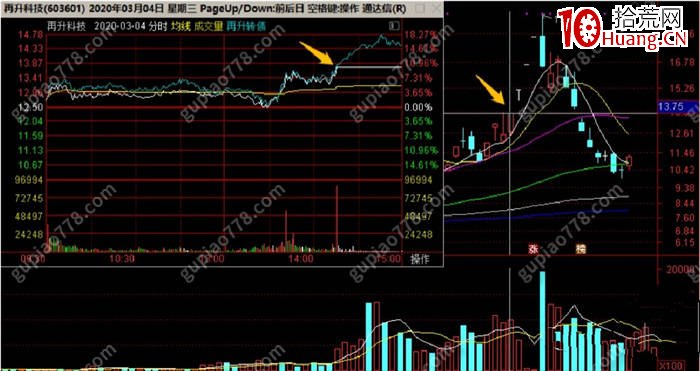

1) 3月4日,再生科技

当时市场炒作特点是轮动,新基建,旧基建和口罩之间轮动上涨,盘中口罩一直没出现,尾盘随着再生科技涨停,情绪从分歧转向一致。

那么站在板块角度,再生科技妥妥的日内龙头,而且还有望带起板块,次日上涨的可能性非常大。也正是基于资金对口罩的看好,再生科技涨停后不断上涨,涨停瞬间可以买入。

2) 3月25日,尚荣医疗

尾盘尚荣医疗涨停口罩概念跟随上涨,预期板块行情还能持续,炸板跳水可能性低,可以直接在涨停瞬间介入,如果稍等一会属于涨停后介入,两者之间还是非常接近的,关键是资金对板块认可度。如果资金认可度高,那么涨停后转债会快速跟随上涨,如果认可度弱一些有些迟疑,那么就要调一调。

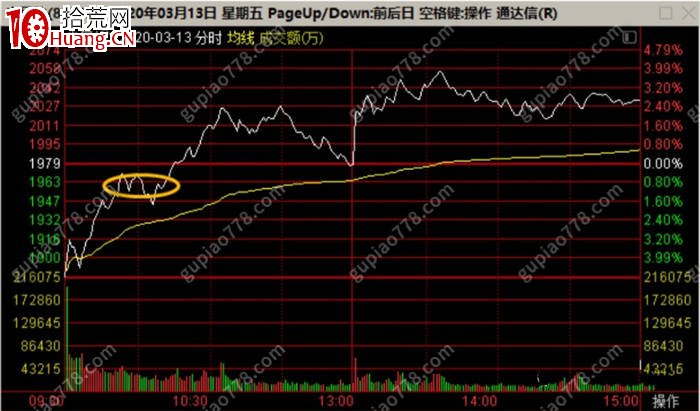

3) 3月13日,新莱应材

当天上证指数大幅低开,低开后不断反弹,资金抄底情绪非常浓厚。

新莱应材涨停后带来半导体板块,是名正言顺的板块龙头,往大了讲是市场情绪龙头。预期涨停后半导体板块会跟随上涨,而且会立即反应,那么可以在涨停瞬间快速切入。

当然,涨停瞬间并不是唯一买点,这个买点的前提是预期板块会立即反弹,这才有必要立即做,如果觉得板块会缓慢跟随上涨,那么按照涨停介入法也没有问题。

下图是当天的半导体指数,和新莱转债对比后发现两者之间相似度极高,随着板块指数上涨,那么龙头转债会立即跟随,而且涨幅远远跑赢指数,表现也更抗跌。拾荒网,一个有价值的炒股知识学习网站。