这个玩法更高级,同时难度也更高,既结合了规则又结合了投机博弈。

利用溢价率弹性套利核心理念是超跌极致反弹,当皮球从十米高空落下,它不会不反弹直接静止,只要它会反弹,那么这里面便有差价可做,他在图形走势上的体现是超跌反弹。

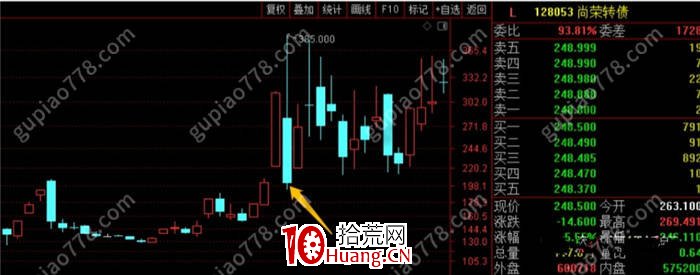

比如:尚荣转债

单纯看这张图,在单日长阴出现后,你可能会想到有超跌可做,但前一天涨65%,当天下跌36%,如何选择超跌介入点?要知道这是日内二三十个点的波动,但凡介入时间过早,都可能造成瞬间八九个点的浮亏。

不敢介入直接放弃?但这种超跌反弹确实有很多机会,而且弹性往往也很暴力,它背后涉及的正是利用可转债的溢价率弹性做套利,只要能找到一个开仓锚定点,那么就知道什么时候该买了。

现在看下这种走势的体现形式,一只跟随正股炒作且短期活跃的可转债,当转债的转股溢价率始终维持50%时,某天溢价率突然降到0%附近,那么短期内,转股溢价率大概率会有报复性反弹,比如恢复到25%左右。

如果正股和转债同步波动,这里面可能存在20%左右的套利空间,但有时正股会下跌会缩短这种差距,一般也有10%以上的套利空间。

他有三点要求:

1、转债和正股务必短期有过明显暴力上涨,平时很多转债溢价率单纯符合要求,但没有人气波动不具备做反弹空间,不可做。

2、转债的下跌务必是单日暴跌,而且是近期第一次,不要震荡缓跌。暴跌有暴力反弹,缓跌只能缓慢反弹甚至没有反弹,转债暴跌可不做。

3、转股溢价率最好从30%以上骤降到5%以内,这样反弹“修复”15%便有10%潜在空间。

他的介入时间点:

重点观察时间段,盘中转债深度跳水时,介入时间点:当转股溢价率低于5%后。不排除特殊情况溢价率会跌至负数甚至存在套利空间,但只要快速收窄至5%以内,就应该重点关注了。

关于转股溢价率,通达信和东财软件上实时提示,交易时盯着溢价率即可。

看一些案例:

案例1,再生科技,3月9日-11日

9日当天再生转债暴涨,当时转股溢价率达高到80%,当晚再生科技出现强赎公告,开盘转债暴跌,收盘前更是深度跳水,再生转股溢价率跌近-2%。

虽然没有当时数据,但可以数据反推一下。再生转债,转股价8.59,再生科技股价16.47,假设买入转债100张。

持债市值,100*188.39=18839元

可转股数,100*100/8.59=1164.1444股

转股市值,1164.1444*16.47=19185.0997元

潜在获益,(19185.0997-18839)/18839=1.84%,估算当时溢价率-1.84%。

从9日溢价率80%到10日溢价率一度-1.84%,暴力下跌下酝酿暴力反弹,次日转债直接平开高走,最高涨30%。而且,这种溢价率反弹是完全逆正股走势的,10日再生科技低开震荡,再生转债直接平开高走,完全没有跟随正股。

类似的,还有当天的尚荣转债(文章第一张图),次日都是暴力反弹。

案例2,通光线缆,3月13日-17日

13日通光转债大涨,当时转股溢价率明显大于30%,转股价7.98元/张,16日收盘价13.55元/股,假设买入100张转债。

持债市值,100*173=17300

可转股数,100*100/7.98=1253.1328

转股市值,1253.1328*13.55=16979.94

潜在获益(17300-16979.94)/17300=1.85%,估算溢价率-1.85%。

15日的通光转债溢价率远超30%,次日收盘突然降到0%附近,可能有些人觉得,股价次日会跌,万一转债跟随怎么样?参考上面的再生转债,正股低开,转债高开,这是单纯可转债超跌脱离正股的修复。

案例3,新莱应材,3月17日

新莱转债不是尾盘而是盘中暴跌,所以机会在盘中不在尾盘,转股价11.18元/股,假设买入100张。

持债市值,100*180=18000

可转股数,100*100/11.18=894.4544

转股市值,894.4544*18.89=16896.2436

潜在获益,(16896.2436-18000)/18000=-6.13%,估算溢价率6.13%。在5%附近。

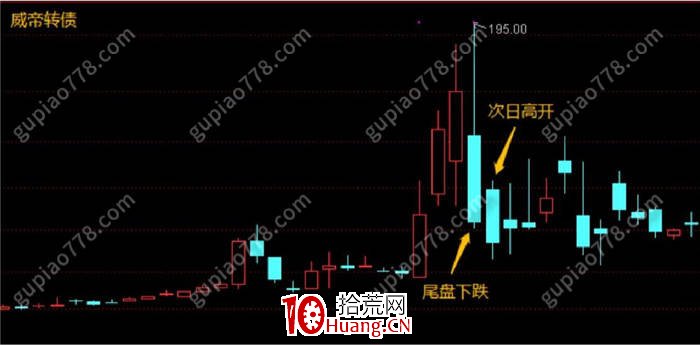

案例4,威帝转债

持债市值,100*132.74=13274

可转股数,100*100/4.85=2061.8557

转股市值,2061.8557*6.21=12804.1239

潜在获益,(12804.1239-13274)/13274=-3.54%,折合溢价率3.54%,符合贴近5%要求

案例5,长青股份,2月17日-19日

2月17日-19日,长青股份当时受蝗虫突发损失影响,转债出现大跌,为何这个超跌没有反弹?拾荒网,专注短线技术技巧进阶。问题在溢价率上。

长青股份,转股价7.41元/股,假设买入转债100张,推算一下当时溢价率。

17日收盘。

持债市值,100*169=16900

可转股数,100*100/7.41=1349.5277

转股市值,1349.5277*11.97=16153.8466

潜在获益,(16153.84-16900)/16900=-4.42%,折合溢价率4.42%

18日收盘。

持债市值,100*142.311=14231.1

可转股数,100*100/7.41=1349.5277

转股市值,1349.5277*10.87=14669.3661

潜在获益,(14669.36-14231.1)/14231.1=3.08%,折合溢价率-3.08%

所以,纵使长青转2在18日符合超跌图形,但其转股溢价率是从4%到-3%,并没有出现断崖式下降,所以这种超跌不好做。

另外,18日收盘溢价率为负看似存在套利空间,但换成正股后要考虑正股会不会跌,如果换股后正股跌幅大于转债,那这笔套利便要慎重考虑。

2月19日,正股长青股份低开-5.6%后低开低走,而转债长青转2仅低开-2.33%,这说明溢价率的套利保护机制让其少低开了。总之,纯数字套利,确保次日正股上涨才好。