一、中长线套利

1、可转债打新套利:

就是有个股票的账号,开通可转债买卖权限,然后有新债发行的时候,直接申购就可以,不需要配置市值的,一般中了一签是10张,根据转债的盘子大小不同,一般可以盈利几十元到几百元,极端情况可能有几千元。当然账号越多中签率就越高,一般一个账号一年能有1-3千元左右的收益。

2、可转债抢权套利:

一个公司要发行可转债先要公告,然后要通过监管部门的审批,一般监管部门核准发行后,都会尽快发行的,如果此时你看到大股东开始质押股票融资了,那一般在一周左右可能就会发行可转债,这时你买入公司股票,等公司宣布发行可转债后,肯定有人开始抢公司股票来配置可转债,你这时把股票卖给他们,一般能有几个点的收益。

3、买入股票配债套利:

公司公告发行可转债后,在股权登记日,择机买入股票,然后配置对应数量的可转债,一般登记次日公司股票都会短暂下跌,可以等几日,公司股票上涨后,卖出股票,而你配置的可转债在上市后,就可以有不错的收益。这个需要一定的股票操作经验,新手随意操作风险还是不小的。

4、买入双低转债摊大饼套利:

因为可转债是有债底保底的,到期需要还本付息的,只要公司不倒闭,你100元左右买入可转债是不会亏钱的。如果公司的股票上涨,你的可转债又激发了股性,可转债价格能够随着股票的上涨而不断水涨船高。比如已经退市的英科转债,曾经最高到过3000多元。所以你多买入低价格,低溢价的各类转债,等哪个转债价格涨起来了,就卖出,一般转债都是能顺利满足赎回条件的,也就是能涨到130元以上的。长期来看,坚持双低摊大饼也是一项“只输时间不输钱”的稳赚不赔的生意。

二、超短高频套利

1、早盘竞价套利:

板块有个股被大单顶一字板,找出这个板块的债,开的太高不买,找出有预期差,转债不温不火,最后几秒大单顶,胜率百分之九十。

2、偏离正股涨幅套利:

有些债由于盘子大,溢价较高,在正股涨幅几个点的时候,转债还无人问津,量能较少,涨幅在一两个点以下,如果转债整体情绪不是太差,这是可以潜伏进去转债,因为正股继续涨或稳住,肯定有人来点火拉升转债套利,正股下杀,转债也不会亏什么,因为转债根本就没涨。当然,如果你有几十万资金,也可以尝试点火这样的债。

3、新题材爆发,龙头买不到,转债来套利:

一般超级大题材都来自隔夜发布的重大政策,这样的题材大家都懂,早盘龙头股肯定是大单一字板的,没有通道,是排不进去的,但转债顶板后,由于有溢价的存在,可能日内还有机会买进,那就买进套利吧,只要正股明天还有一字板的预期,有点溢价算什么,场外踏空资金又买不进正股,哪里还管溢价,肯定要来转债炒一波的。

4、正股冲板套利:

正股有大单扫板,转债急冲,等正股有大单封板,卖出转债,一般短短一分钟左右,能套利几个点,这种一定要提前准备好,手速要快,没有提前准备好,或者手速慢的很容易接盘,特别是正股封单不大时,就会很惨。

5、正股涨停套利:

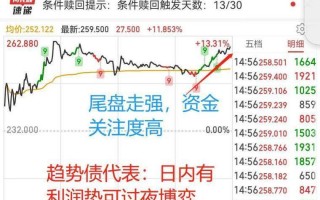

正股涨停后,转债冲到最高点,由于转债潜伏盘大量流出,虽然正股封单很稳,但是转债价格却回落一小段时间后,开始企稳,这时,如果这个涨停板有板块或题材加持的话,是可以买入转债套利的,因为下午或者尾盘会有资金来博正股明日高开套利的,转债还会拉升。

6、正股涨停债隔夜套利:

转债T+0交易,很多人都以不隔夜来回避不确定性。正因为如此,有些债正股虽然涨停,转债尾盘涨幅却和正股相当,甚至还低于正股,这时候,如果大盘情绪还可以的话,可以隔夜转债,博次日早盘正股高开或冲高,转债也会跟随高开和冲高。

7、负溢价转股套利:

这里需要注意,在可转债转股期内,转股溢价率为负的情况下才存在套利空间。而且考虑到交易成本,转股溢价率要在负的1%以上,才有操作价值,负的越高,套利获利空间才会越大。一般出现负溢价一个点以上的转债,并且你预判该股票明天下跌点数会小于这个溢价或者转债盘中会有冲高,这时你买入可转债,再转换为股票,等到第二天股票到账后再卖出。具体转股方法,可以看我可转债基础知识大全的帖子。

这里只是对每种方法做个简单的介绍,具体的要操作哪种模式,应该具体去研究,研究的越透,胜率越高。