8月1日,可转债新规正式实施。除了沪市上调经手费和深市一样,其他的几乎没有超出预期。新规与以前有哪些改变呢?有何影响呢?

1、沪市上调经手费至0.004%元,和深市统一。

影响解析:对沪市高频炒单和机器高频炒单有较大影响。对小波段、手工投机影响不大,因为做这些的本来就不怎么做沪债。

2、计量单位沪深开始统一

转债的计量单位由以前的沪市是手,深市是张,统一为张,1张对应的是100元的面值,价格最小变动统一为0.001元。

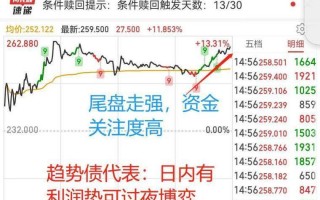

影响解析:计量单位的统一对玩配债的朋友有一些影响,特别是沪市配债一手党可能玩不下去了,对转债投机炒作,摊大饼等都是几乎没有影响的。价格最小单位变动统一为0.001元,这对高频投机会有影响,档位变多,那么每个档位挂单可能就会变少,这样承接就变差,根据盘口来高频炒单,几乎要被机器单秒杀了。

3、新债首日临停规则沪深统一

沪深转债统一上市首日涨跌幅限制:开盘竞价范围70-130元,盘中超出10%报价为废单,超120元临停30分钟,超130元临停到14.57分,首日最高价157.3元。首日最大波动范围为-43.3%至57.3%。

影响解析:以后沪市新债首日再也不会出现永吉转债那样首日暴涨285%的情形了,最多只能和深债是瑞鹄转债一样,第三天才能涨到298.8%。如果你没有在永吉上市首日吃到大肉,那这个改变对你应该是没有什么影响的。

4、非新债上市首日改为常规涨跌停,集合竞价及盘中涨跌幅限制均为前收盘价±20%(取消临停),价格末尾四舍五入得出。

影响解析:小盘债靠情绪日内脉冲式炒作基本被废掉了,封板比拉临停需要更多的资金投入,这个对市场小盘债的炒作影响最大,甚至可能会改变小盘妖债投机市场的生态。特别是对那些高位追涨,可转债龙头战法,可转债打临停的选手,打击几乎是致命的。以后肯定还会有可转债打板模式,可是那得有真正的利好,打板拼的也是理解力。

5、加强异动监控和仿照股票开设龙虎榜和大宗交易

凡是当日收盘价涨跌幅达到±15%的前5只可转债或者当日价格振幅达到30%的前5只可转债,公布其当日买入、卖出金额最大的5家会员证券营业部的名称及其各自的买入、卖出金额。连续3个交易日内日收盘价格涨跌幅偏离值累计达到±30%,连续10个交易日内日收盘价格涨跌幅偏离值累计达到+100%(-50%),连续30个交易日内日收盘价格涨跌幅偏离值累计达到+200%(-70%)。这些都是异动!!

影响解析:几乎没有什么大的影响吧,以后我们也可以看转债龙虎板来炒债,转债游资也会出现蛋总席位、副局长席位,w兄席位,珠海初哥席位,不知道哪位大佬的席位溢价最高?至于盘后协商,好像是100万起吧,不是小散能玩的,也没有什么影响。

6、关于强赎的规则在可转债存续期内,上市公司应当持续关注赎回条件是否满足,预计可能满足赎回条件的,应当在赎回条件满足的5个交易日前及时披露提示性公告,向市场充分提示风险。

上市公司应当在满足可转债赎回条件的当日召开董事会决定是否行使赎回权,并在次一交易日开市前披露赎回或者不赎回的公告。上市公司未按本款规定履行审议程序及信息披露义务的,视为不行使本次赎回权。上市公司不行使赎回权的,应当充分说明不赎回的具体原因,且在未来至少3个月内不得再次行使赎回权,并在公告中说明下一满足赎回条件期间的起算时间。

可转债赎回最后交易日证券简称前加“Z”标识;

影响解析:对上市公司可转债的赎回更加的严格和规范,这样使得可转债的赎回更加的透明化,有利于保护广大投资者的利益,特别是长期持债的。但可能也会促使许多符合条件的公司加快赎回进程,大家应该注意到最近赎回的转债比较多,许多好的趋势债都被宣布赎回了。

新规有两大特征,第一就是进一步限制高度,打击游资对小盘债的疯狂情绪炒作;第二就是沪深规则趋于一致,这样更方便可转债的操作。

对可转债投机影响是肯定有的,就是原来暴利的许多玩法可能没有办法去玩了,但是资本永不眠,投机像山岳一般古老,新的投机玩法正在孕育当中……………

赚钱的还会继续赚钱,只是会慢一点,以前可以一天翻倍,两天翻倍,现在可能要一周才能翻倍了。当然亏钱的肯定还会继续亏钱,不过因为新规的保护,亏的要慢很多,以前可以一天腰斩,现在可能要一周才能腰斩。