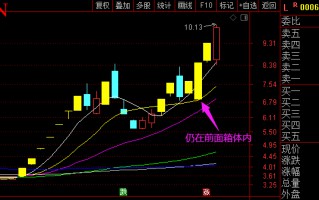

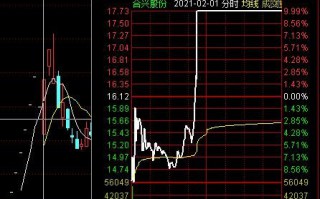

所谓的跌停板撬板,即资金把跌停板打开。见下图:

据中证君统计,截至12月12日,沪深两市今年共有394只股票在交易日上演了“一”字跌停板,累计有资金2394.44亿元参与撬开“一”字跌停板,开板资金多则几十亿元,少则数千万元。

中证君了解到,这些撬板资金中,不乏来自专司“开板业务”的资金。

市场流动性不足,上市公司控股股东、主要股东寻求外援自救,向开板业务方提供“保证金”及补贴。“开板业务”成为一项独特的产业。

赵凯是一家实力游资的核心人物,有一个团队专门做开板业务,今年参与的开板业务就有六七单,资金少则一两个亿,最多的时候超过20亿元。

开板业务增加

据中证君统计,截至12月12日,沪深两市今年共有394只股票在交易日上演了“一”字跌停板,累计有资金2394.44亿元参与撬开“一”字跌停板,开板资金多则几十亿元,少则数千万元。

赵凯表示,开板资金中,有少部分是源于市场自发行为,更多则是在市场整体流动性不足、存量博弈的大背景下,上市公司控股股东、主要股东寻求外援的自救行为。“至少有60%以上的开板资金是有相关方提供保证金的。”

流动性收紧,去年以来,经常有“闪崩”的股票出现,自然开板不容易。股价持续下跌,又怕质押爆仓,很多大股东坐不住了。

“与往年相比,今年找我们撬板的明显增多。” 赵凯说。

就在11月下旬,赵凯团队刚完成了一单生意。这家公司的前十大股东找到他们,对方出2亿元的保证金,要求赵凯这边再出6亿——8亿元。

但实际上没花这么多钱,就用了一个多亿。“公司的主要股东也找了其他资金参与撬板,到最后变成‘抢筹’了。”

据赵凯介绍,以前市场好、流动性好,资金也愿意参与,开板和封板都有“敢死队”,投资逻辑很简单,就博一个超跌反弹。

现在不一样,流动性萎缩,资金匮乏,市场风险高,肯定要有利益相关方出保证金,来担保股票下跌的风险。“这个逻辑跟市值管理一样。”

赵凯进一步指出,“以前大股东人脉比较好,跟券商关系好,找几个人帮忙把这个板开一开,没有抵押和保证金。”

不过,很多股票开板后,股价持续下跌,撬板的目的到底何在?

赵凯解释称,“不打开跌停板,会导致很多连环危机出现。大股东找人开板就是希望能把流动性恢复,否则崩掉后,会影响大股东的质押,所有股东的平仓线,信托产品、资管产品也会跟风斩仓。开板后,可以解决很多问题,比如盘中对倒、大宗交易。不开板很多事都不能做。”

参与开板以游资为主,其资金形态较为复杂。

一般而言,会是游资的空余仓位短期占用(5-10天),空余仓位不足,或者为分散风险,还会找配资公司,甚至资管产品也会介入。

版权声明:文章来自网络!方法技巧仅供参考!拾荒网10Huang.CN,财富在手十指紧握!与努力的人共勉!