估值,就是估算一下这家公司或者这个股票大概值多少钱的意思。

投机需要估值,投资也需要估值。投机的估值,侧重于卖,考虑的问题是多少钱可以脱手;投资的估值,侧重于买,考虑的问题是多少钱买下来划算。 有些人的估值是数据和推理,有些人的估值是经验和感觉。当然,也有些人所谓的估值是跳进去以后的自我安慰,不过偶然自慰一下可以,自慰多了,铁定会招来镰刀凌迟大法,成功地被割掉韭菜根,黯然离去。 为了在市场里活着,无论是投机还是投资,无论是经验还是推理,都需要知道一些估值的方法,或者用来赚钱,或者用来壮胆。

估值的书籍很多,方法也很多,但总体来说,只有两大类:相对估值和绝对估值。 所谓相对估值,简单的说,就是给目标公司(就是你要估值的对象)找一家可比公司做参照物,依照可比公司的市值与XX之比,得出一个系数,然后套用在目标公司上,得出一个目标公司值多少钱的结论。 这个XX有很多,常见的有市值/盈利之比,得出市盈率PE;市值/净资产,得出市净率PB(大陆之外,习惯叫市账率,就是市值与账面净资产的比值);市值/销售额,得出市销率PS;市值与经营现金流净额之比,得出市现率PC;市值与息税折旧摊销前利润(Ebitda,芒格说Ebitda是坨屎)之比,得出市屎率;市值与屁股之比,得出市屁率PP,错了,没市屁率,这条负责搞笑…… 总之,一句话,你可以选择可比公司市值与它的任何财务数据相比,得出一个可比公司的PX(劈叉),然后用这个劈叉乘以目标公司的该项财务数据,得出一个估值对象的“应该有的市值”,然后与现有市值相比,来表达是否低估或者高估。

就这么简单?对,就这么简单!推到尽,相对估值法的理论依据是:市场既然给张三这个价钱,一定有他的道理;李四跟张三长得很像,也应该值这么多钱。 因此,相对估值法起效的条件有三:

1)市场给张三这个价格,真的有它的道理,而不是一时癫痫病发作

2)李四跟张三真的长得很像,而不是你眼花了,误拿张飞做貂蝉的对象。也就是确认你的选的可比公司真的“可以“比

3)你的估值说辞,别人乐意信。乐意信嘛,原因很多,比如你的文章写的很出彩、你是很有影响力的分析师、刚好有人需要这个估值故事……等等。

以上三个条件满足俩,相对估值法就会起效,在A股市场里,这种估值法很有市场的,最常见的就是所谓板块联动效应,即他家挖煤的,我家也挖煤的,他涨凭什么我不涨,这基本就算市屁率了,挺有用的,反正市场不缺人信。

单纯“炒”股的话,知道相对估值的劈叉PX,足够了。如果万一天生胆小,或者象老唐一样后天被吓破胆了,不敢炒股,那就稍微麻烦一点了,需要学习绝对估值法。 所谓绝对估值法,主要指的就是自由现金流折现法以及其变型形态:

股利折现法,它是唯一能在逻辑上说得通的估值方法,简单理解就是一家企业值多少钱,要看从现在到它消失的全部时间段里,我能从中拿回多少钱,这些未来可以拿到的钱折合现在的钱是多少。 举个简单的例子,假如有一个100%确定3年后还本的债券,年息为5%,面值为100元,如果你想获得10%的回报率,这个债券多少钱你会买?这就是一个最简单的现金流折现估值法模型。 怎么算呢?第一年末,你会得到5元;

第二年末,你又会得到5元钱;第三年末,你会得到105元;这个债券总共回收的现金是5+5+105=115元,要价115元,你会买吗?当然不会,除非脑壳进水。你拿今天的115换未来三年陆续拿回来的115,这属于有病。 多少钱才值得买呢?首先因为是100%确定3年后还本,所以,我们不考虑风险问题。在你期望获得10%的年回报的情况下,

第一年末的5元值多少钱呢?值5/(1+10%)≈4.55元,这个计算的含义是,如果现在给我4.55元,然后假如工商银行有一个10%利率的存款,我存进去,一年后我就可以连本带息得到5元,因而在10%的收益率要求下,一年后的5元等价于现在的4.55元。 同样,第二年末的5元,就等于5÷(1+10%)÷(1+10%)=4.13元。原理是将第二年末的5元,等于第一年末4.55元,

然后第一年末的4.55又等于现在的4.13元。 同理,第三年末的105元,就等于105÷(1+10%)÷(1+10%)÷(1+10%)=78.89元,含义同样,现在你给我78.89元,我去存年收益10%的存款,三年后同样能拿到105元,因此在10%的收益率假设下,三年后的105元就等价于今天的78.89元。 综上所述,如果我想获得10%的回报,这张债券我最高出价只能是4.55+4.13+78.89=87.57元。

上面这个计算过程,就叫做现金流折现,而这个10%就叫折现率。它的逻辑非常清晰,这张债券全部生命周期里(三年),带给我的全部现金流是三年内的利息15元,加上三年后还本100元,合计115元,按照10%的折现率计算,它的价值就是87.57元。估值结束。 然而,股市里可没有这么纯正的投资品。首先,公司股票没有到期还本之说;

其次,公司经营利润可不一定和债券利息一样,全是白花花的现金,有些利润可能是会计做账作出来的,是欠条,水中花镜中月;再次,即便是含(现)金量十足的利润,但公司也不能像债券利息一样全部给你,它经常还要投钱进去更新设备或者扩产什么的,需要资本再投入;最后,公司每年赚多少钱可没人给你打保票。 这四个难题,就造成了股票无法象债券一样清晰的计算出来一个准确的价值,这才是“估值”的“估”字的含义。 怎么解决呢? 首先,公司股票没有到期还本一说,我们的“本”就得依赖下一位接盘侠出价才能拿回来。接盘侠在什么价格“一定”会来,这是股市里首先要考虑的问题。只有这个确定了,我们的“本”才能保住,避免了我们想别人的“息”,别人谋走了我们的“本”; 其次,公司的利润要区分是真赚钱(现金)了,还是只赚账上数字。如果只是账上数字,你还得估算它何时变成钱,能变成多少钱;

再次,如果你计算出公司创造出的含金量十足的利润数字,由于这利润也不能分光,公司可能还要更新设备或者扩产什么的。我们还需要去厘清,哪些投入是维持现有获利能力必须耗费掉的钱,哪些是为了扩大获利能力的新投资。对于维持现有获利能力的钱,我们将它当做费用处理(就叫维持费吧)。每年获取的含金量十足的利润里,减去维持费,剩下的就是自由现金流。每年能创造出来的自由现金流,加上你计算的接盘侠会给的钱,一起按照你想要的回报率(折现率),按照不同年限收到的钱分别折现后加总,就得到了这个公司的估值; 然而,由于这些东西都是你的估算,既没有国务院文件,也没有银行担保,所以我们还需要给这个估值打个折扣,算成你承担未知风险的代价(风险溢价),最终,你可以买入的价格,出来了。 除了你要求的折现率是个确定的数字以外(你可以任意精确到小数点后面N位,只是折现率越高,显然自己能出的价格就越低,买不到的可能性就越大),另外的东西都是变量:

1)接盘侠出价;2)利润真假;3)每年的自由现金流(它几乎不可能是一模一样多,可能还有波动);4)折扣。这四个变量+折现率,任何一个因素的变化,都可能造成“估值”的不同。

赔钱的投资决定,一定是以下一种或几种因素:

过高的估计了接盘侠出价,被市场繁荣骗

将假利润当做了真利润,被公司会计骗

高估了每年产生的自由现金流,被自己的乐观骗

折扣要求太少,被不确定性骗

不容易吧?本来就不容易。谁说投资赚钱容易,那一定是骗你的。投资很简单,但并不容易。 要赚钱的投资决策,一定是保守估计接盘侠的出价;仔细甄别真假报表利润;确认自己能够“大体”估算该企业的自由现金流;至少留出30%以上折扣。

当然,虽然不容易,但也很简单,比如老唐就多次在雪球说过,我的估值法很简单,两句话:

三年后15倍市盈率卖出能获利100%,我就会买;

高杠杆企业打7折。

这里代表着:

三年内有机会在15倍市盈率水平交给接盘侠;

能确认利润为真;

能大体预测出三年后的利润水平;

留有一定的折扣,实际上三年能赚百分之五六十就已经满意了。难点在,但最难是。认真读财报,解决;理解企业、选择那些至少能看清楚三年以后净利润水平的企业,解决问题,这没有捷径,凡是说有捷径的,要么傻要么坏。 然后嘛,简单了,傻傻地等个便宜价格,再待其远高于15pe的合适时机将筹码交给接盘侠。重复。这就是笨笨夹头(价投)投资生活的全部。

-------------------

估值、买入与卖出!

作者:乌龟跑过兔子

估值、买入与卖出是很让投资者纠结的问题。以下是个人关于这三个问题的观点:

一.影响估值的因素

股票估值是一种综合评价,每个人都有自己的一套独特评价体系。而常用的估值方法也是比较多的,从最简单的市盈率、市净率、市销率、PEG到稍微复杂一些的红利贴现、股权自由现金流、公司自由现金流、EVA估值等等。

在实际情况中,影响估值最直接也是最重要的因素非业绩增速莫属。那么,是否业绩增速相同的公司就应该获得同样的估值呢?答案当然是否定的。

这里举几个例子:

1.估值与业绩增速的确定性。

业绩增速的确定性,也可以叫业绩增速的持续性。投资成长型公司最怕什么?最怕业绩增速突然下滑。这种业绩增速的突然下滑,带来的伤害的巨大的。对于投资者来说,最常用的业绩预测方法,那就是趋势外推,也就是根据以外的业绩表现,来推测未来的业绩。如果公司业绩确实与市场预期一致,则公司可以继续保持当前股票价格,如果公司业绩低于市场预期或者高于市场预期,则公司股价将会异动(下跌或者上涨)。

如果一家成长型公司,有极高的概率可以确定这家公司未来将保持30%的业绩增速,毫无疑问,市场会非常热捧这家公司,而且这家公司估值看上去(PE)也从来不会低过。A股有这样的公司吗?有,但是很少。这类公司有一个特点,股价永远在涨,估值看上去(PE或者PB)似乎就没低过。业绩增速快且确定性高的公司,估值看上去自然会高。

2.业绩增速(估值)与负债。

近久环保类或者园林类公司有个别公司因为债务问题而被市场关注。当初我也关注过不少环保园林类公司,理由很简单,这个行业前景还是很好的,国家政策也在大力支持。但是,看了大部分环保园林类公司的资产负债表,表现出来的情况是:

有息负债(短期借款+长期借款+应付债券+一年内到期的非流动负债)远远大于现金及现金等价物(现金+理财产品+可供出售/交易性金融资产)。

虽然这类公司的股价一直在上涨,但是,偿债能力始终是一个巨大的隐患。企业的偿债能力就跟地基一样,地基不稳,如何盖高楼。如果一家企业因为债务问题而破产,纵使有再高的业绩增速又有什么用呢?所以,偿债能力能力有问题的公司,投资者为什么要给你高估值呢?对于我来说,偿债能力有问题的公司是不会投资的。

3.业绩增速(估值)与现金流。

有的公司,业绩增速能够保持较快增长,但是,现金流却非常孱弱。具体表现在:

(经营活动产生的现金流量净额/净利润)<0.8或者经营活动产生的现金流量净额直接为负数。

企业净利润为负不一定会死,但是,企业现金流断裂就一定会死。现金流如同企业的血液一样。如果一家公司经营活动现金流净额长期为负,企业要想发展,就只能通过筹资活动现金流入来维持投资活动现金流出。筹资,要么股权融资,要么债权融资,一家要长期依靠外部供血存货的企业,能活的长久否?这类企业的代表就是市场上津津乐道的部分伪独角兽企业,没有投资人持续的投资,这类企业很难存活。

4.业绩增速(估值)与企业价值。

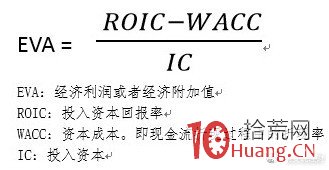

根据经济利润模型:

当投入资本收益率>资本成本时,,为企业创造价值;

而投入资本收益率<资本成本时,一味盲目追求高增长可能损毁企业价值。

如果一家业绩高速增长的企业,ROE或者ROIC低的可怜(8%以下),这样的企业,业绩高速增长却是在毁灭企业价值,这种业绩高增长能否获得高估值?可能会,因为市场投资者单纯看业绩的居多。但是,我是不会投资这类一边业绩高增长一边在毁灭企业价值的企业的。典型案例就是LESHIWANG.

以上4个举例仅仅是部分影响因素。因为影响业绩增速(估值)的因素还有很多。我的原则就是:1.对于影响企业生死存亡的因素(如负债,现金流等),如果这类因素有问题,那么,对这类企业估值没任何意义(先解决生死问题再说);2.符合前一条原则且业绩增速高确定性强的企业来说,我会给予这类企业看上去较高的估值。

二.估值与买入估值是一个很主观的东西。

格雷厄姆强调的绝对的安全边际而不怎么在乎公司质量;而菲利普费雪认为应该合理价格买入成长型公司。巴菲特则说自己是85%的格雷厄姆和15%的费雪。市场上有很多观点,有的人认为再好的公司也要有绝对的安全边际;有的人认为合理价格买入好公司是值得的。这里面有很多有意思的观点:

1.张化桥在《谁偷走了我们的财富》一书中认为:即使是一家公司,A股的估值应该低于港股估值!理由是大陆市场利率比香港要高,所以,作者只投资港股不投资A股。然而,事实是什么呢?A股市场长期存在对港股市场溢价,即使沪港通、深港通开通都没有消除这种溢价!事实胜于雄辩。

2.滕泰在《软价值》一书中认为:A股市场、港股市场、美股市场所对于的参考系(投资者构成、政策、资金等因素)是不一样的,所以,不能简单的把国外股市的一些经验照搬到国内股市。

3.价值投资鼻祖格雷厄姆强调的是绝对的安全边际。比如说,格雷厄姆说的一条安全边际的原则:

流动资产—总负债≥总市值

这种公司在港股市场上有(从财务报表上看)。但是,都是一些股价长期低迷的公司,质量很差,说不定是老千股。格雷厄姆还有很多安全边际原则,这里不一一例举,总之,用格雷厄姆的原则选出来的公司,几乎都是一些陷入困境的公司。

4.《巴菲特投资案例集》里面巴菲特投资过的一些公司。巴菲特投资的时候是比较谨慎的,不但公司估值要有安全边际,而且,巴菲特喜欢买优先股,更喜欢进入公司董事会纠正公司经营上的一些错误,使得公司重新回到正轨。但是,巴菲特对于质地一般的公司持股不会太久,他长期持有的公司都是一些优秀的公司。

就我个人的观点来说:

1.较大的安全边际买入,带来的是超额的收益。但是,市场大部分时候是有效的,这样的机会不常有,你是否能够等待?更重要的是,这样的机会来临,你是否能够把握(如熊市暴跌最剧烈的时段,三聚氰胺中的伊利,封刀门中的爱尔)。

2.合理的价格买入优秀的公司,从市场上大部分优秀公司的股价表现来看,至少长期跑赢指数很多是一点问题都没有。合理价格买入优秀公司,虽然收益不能与以安全边际买入带来的收益相比,但是,买入机会多,长期持有收益是很可观的。

我个人偏向于第二种观点,合理价格买入优秀公司。至于以安全边际买入优秀公司,则是可遇不可求了,随缘。

三.估值与卖出买入是一个问题,卖出更是一个问题

。陈逢元在《我为什么放弃技术分析》一书中提出了一个观点,那就是:如果可以,就永远不要卖出,或者,除非股票极度高估,否则就不要卖出。我是比较认同“除非股价极度高估,否则就不要卖出”。

这种观点的,这是一种理论与实际结合的很好的一种卖出方法。按照理论来说,股票估值高了,就应该卖出。然而,事实上呢?“市场情绪”这个很重要的因素往往会继续推高股票价格,尤其是A股市场这种喜欢炒作的市场,一家优质成长公司的股价被炒过头的常有的事情。一家公司估值是否极度高估是很好判断的。比如说,

一家成长型公司,业绩增速能保持在25%左右,就算遇到业绩爆发,毛估也不会超过35%,结果呢,市场炒作把该公司股价的动态市盈率炒作到了八九十倍甚至100多倍,这种明显的高估状态一眼就能判断出来。

四.总结

1.估值不但与业绩增速相关,而且还与业绩增速的质量相关。

2.合理价格买入优秀公司。

3.除非股价极度高估,否则就不要卖出。拾荒网你的炒股专家

标签: 估值技巧