分析的再具体点

我们拿前十中的第一名

凤头中的皇冠,举个例子

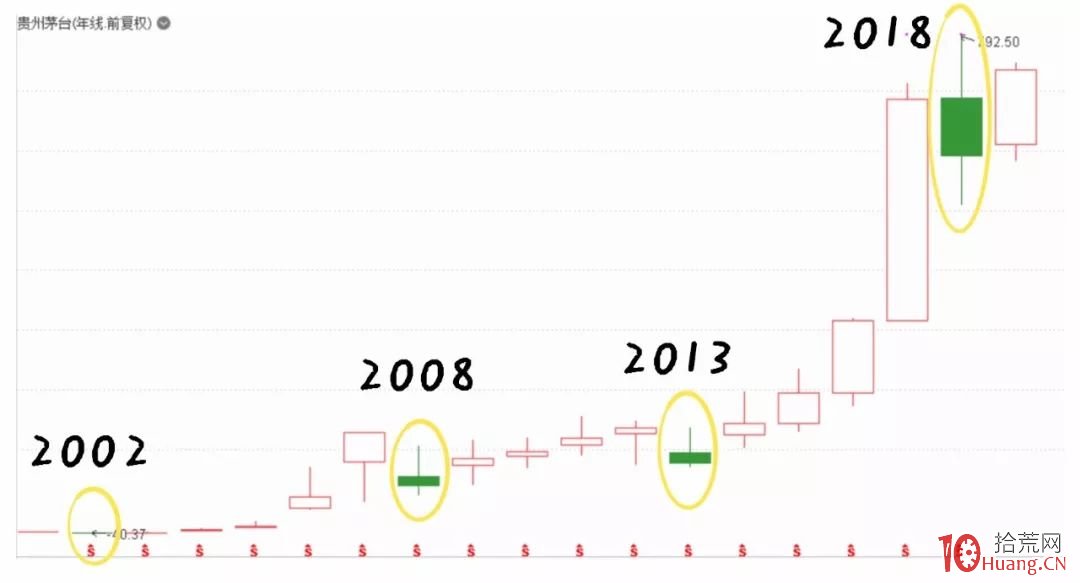

第一名贵州茅台,历史上

只有2002、2008、2013、2018

四年的年k线是绿的

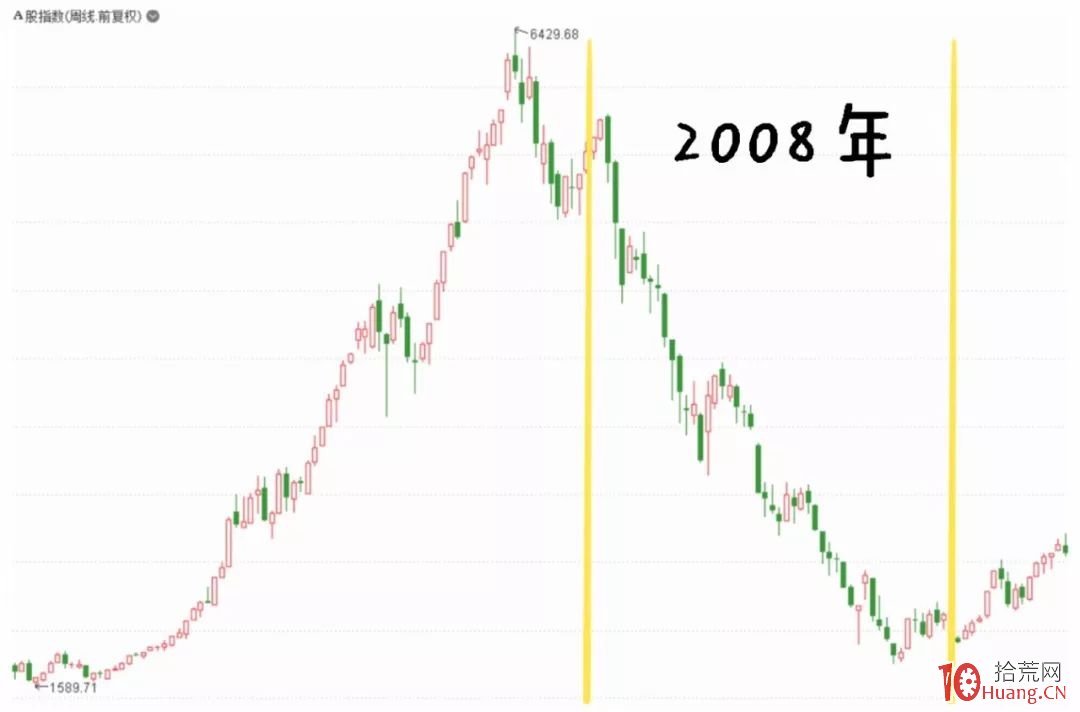

确实这几年大盘也是跌的挺惨的

2002年大盘跌了17%

而且是在2001年跌了20.6%

的基础上继续跌的

所以市场惨淡,大家都是谈股色变

2008年更不用说,大盘跌了65%

惨不忍睹,哀鸿遍野

2013年大盘跌得不多,也就6.75%

But!遇到2012年白酒行业

塑化剂危机+中央八项规定

2018年也就是去年,大盘跌了25%

也是惨不忍睹的行情

如果在这几年年末买入贵州茅台

回报是相当惊人的

而且都不用买到最低

买入后也不用做任何操作

不成熟的高抛低吸反而可能带坏节奏

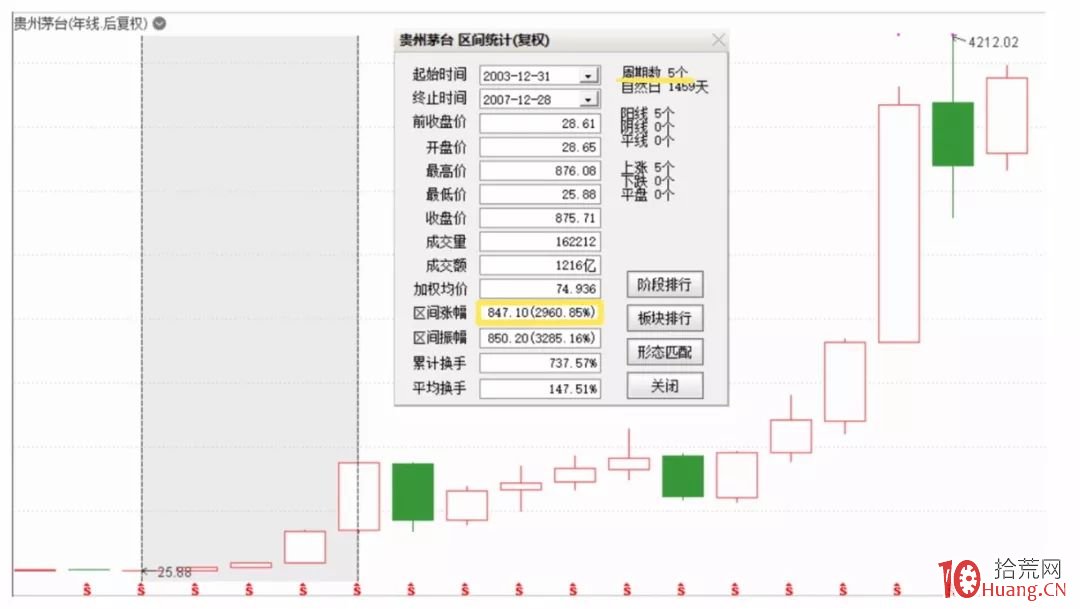

2002年年末买入

如果持有到2007年年末的大牛市结束

回报是30倍,也就是2960%

相当于1万变30万

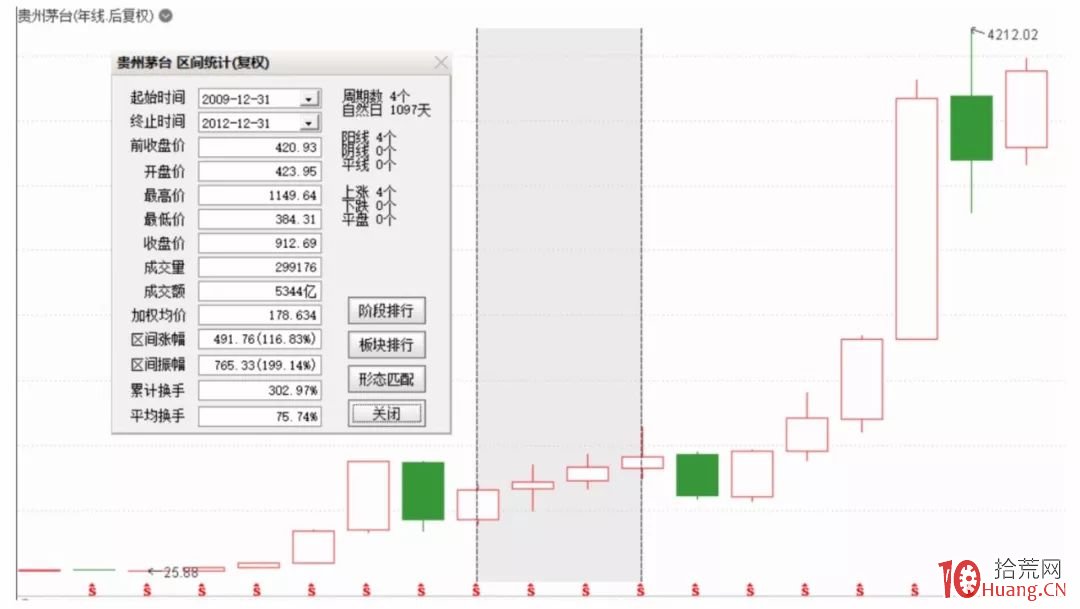

同理,2008年年末买入

持有4年,回报是116%

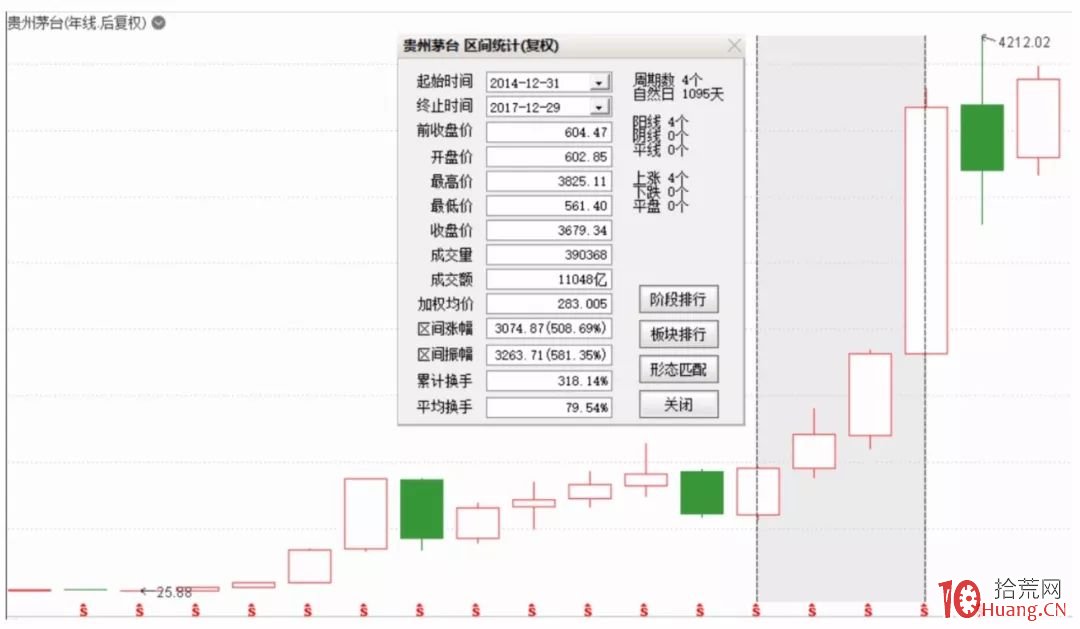

2013年年末买入,四年回报是508%

去年年末买入,到现在已经赚了21%

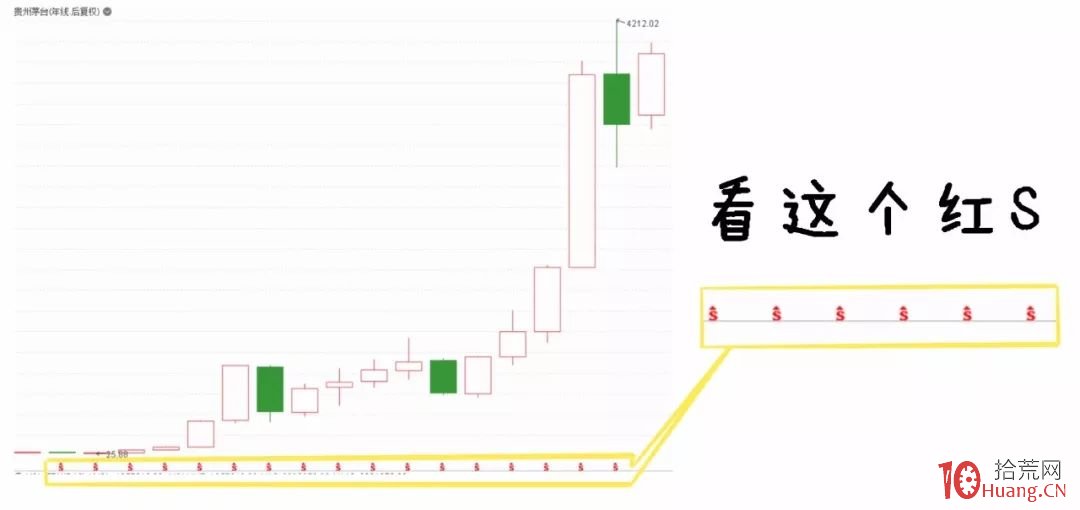

遇到年k线收阴就买入贵州茅台

十八年来几乎没有亏钱的可能

而且回报还是惊人的

甚至还有更惊人的

如果你一直持有呢?

如果茅台当年上市第一天就买入

那么回报是111倍

2002年年末买入后没有卖出

到现在是134倍

不过刚开始也不知道公司好坏

所以也就是说说罢了

2008年年末买入后一直持有

到现在是822%

2013年年末买入后一直持有

到现在的收益是542%

即使你不幸在2007年的最高点

也就是百年一遇的大牛市最顶点

买了贵州茅台,然后没有再卖出

一直持有到现在,回报也是342%

深套后还有接近3.5倍的回报

价值投资的盈利往往都是几倍的

所以不用太在意买点和卖点

重要的是选择好公司

好公司即使买在高位也不会亏

除了第一名的贵州茅台

用同样的方法分析

前十中的其他9家公司

结局几乎都是一模一样的

最后,从这些公司的数据中

还能看出如果选择一家好公司的方法

最简单的就是看业绩和分红

这些公司几乎年年分红

说明现金流OK,经营稳定

才能真金白银的分红

而不是像有些公司,看看业绩很好

一直在增发融资,搞资本圈钱

珍爱生命,千万要远离它们

外资和港资净流入的公司

也都是价值投资趋向

这些资金已经非常成熟,不会去投机

抱紧大腿就能找到好公司

另外,还有国内的大型私募基金

和公募基金也会买些好的公司

说到这有人肯定会说

这就是经济发展的基本规律

价值投资是需要长时间去验证的

不是今天买了明天就长的

如果5年后你还记得我

可以跟我聊一下那时的股价是现在的几倍

标签: 选股技巧