对于大天朝资本市场

这个复杂的生态系统来说,

就更是这样了。

所以,投资!要先了解市场。

Part1 市场到底是个啥

刚才说了,心里有啥,看啥是啥。

如果你觉得市场如赌场,

那肯定进去就想把把开豹子,

虽说也不是不可能,

但就怕对面是235。

如果你觉得市场是门科学,

要通过研究大数据、

科学公式获得持续稳定的收益,

听起来好像很靠谱,

但是难度也有点大啊。

但是,不管你怎么看市场,

市场永远还是那个市场。

从宏观来说,市场反映的是

社会政治、经济发展的动向,

从微观上来说,市场反映的是

产业发展的变化和公司的成长。

但这些都不重要,

你投的是你自己的资,

适合你自己研究和投资方式才最重要。

第二重要的就是了解一点经济运行的一般规律,

这样在发生暴走大事件的时候,

你才能不恐慌的做出独立决策。

甚至有可能在获得收益的同时,

获得超额收益,

意不意外,惊不惊喜?

part2 高效的市场难有超额收益

美国是一个非常高效的市场,

再专业的机构都已经很难超越市场了。

就像孙悟空再快,

也飞不出如来掌心。

啥是有效市场呢?

说白了就是价格

一直稳定在其价值区间内。

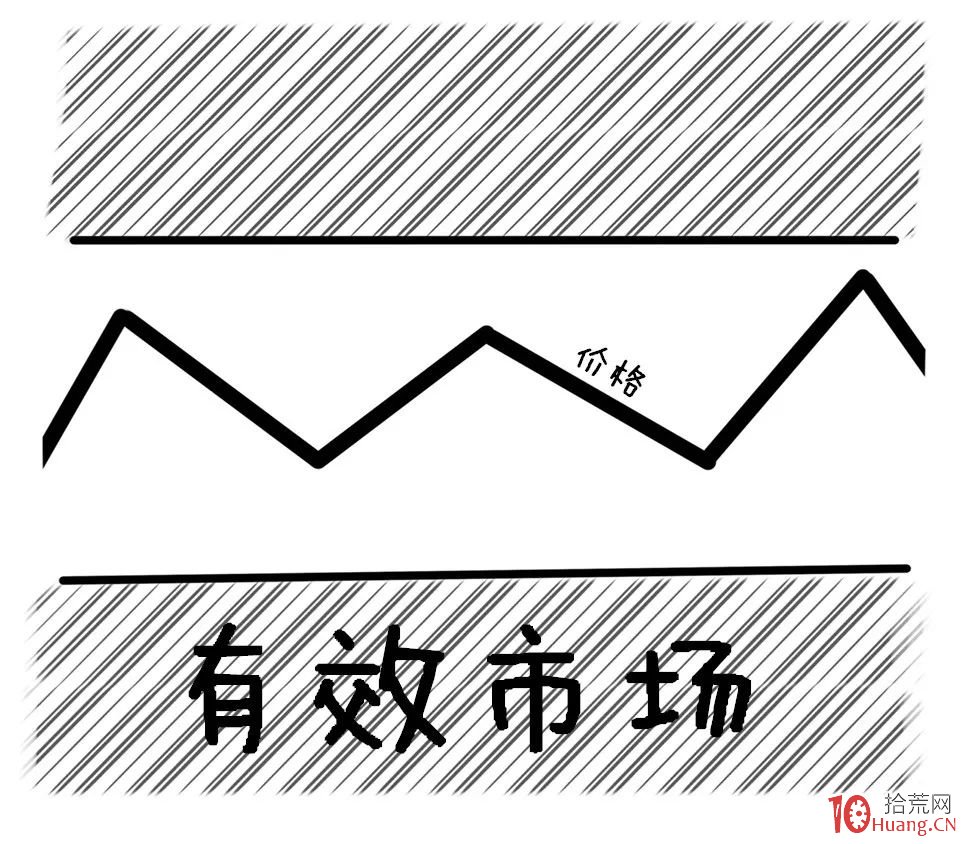

那有效的市场是怎么形成的呢?

这当然要感谢科技的发展,

让信息传递的效率比之前都高了,

也就是大家常说的听起来很厉害的大数据。

这么厉害的样子当然很有存在感,

资本市场得到比之前都高的关注度,

就这么红了,幸福来的太突然。

这么多人看着,管理者当然也要表现表现,

让市场可以自己发现还没发现的价值,

不给投资者机会获得超额收益。

但我大天朝当然与美帝不同啦,

除了人多,别的啥啥也跟不上。

(不专业的个人和机构等参与者众多,

即使是专业机构,也会因为管理、考核等原因,

造成投资行为出现心灵的扭曲。)

尤其2013-2015年,

互联网行业仿佛开了外挂,

以迅雷不及掩耳盗铃儿响叮当之势,

每天都有新变化。

与此同时,

传统行业受到聚能环冲击波,

每天也都有新压力。

投资者对新科技公司也满满的全是爱。

直到互联网和新科技融入人们的生活,

存在形式也逐渐明朗之后,

2016-2017年,资本市场逐渐开始修复。

噔噔噔噔~

但修复后仍然会因为上面这些原因,

使市场掉链子,

这就使超额收益有了见缝插针的机会。

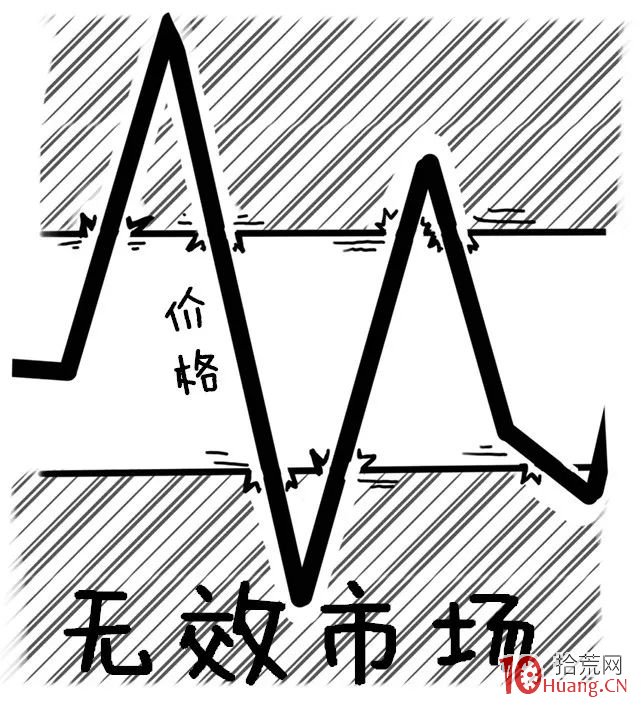

“掉链子”就是无效市场啦

市场无效就是价格在一段时间内“不正常”,

(价格往往高于价值区间)

但市场基本处于有效,

偶尔出现无效。

价值投资者才能在价格与价值背离的时候获利。

Part3 哪些行业比较666呢?

怎么才能发现市场的无效部分,

获得长期的超额收益呢?

简单一句话就是:

选回报率高的行业,

找到行业中优秀的公司,

再在合适价格做投资。

价格是投资当中最重要的,

因为价格决定了回报率。

而决定当下的价格的,是对未来的判断。

而行业是相对易于研究和选择的,

在研究行业时,

很多人会把我大天朝的资本市场对标美国,

因为两个国家的市场容量和产业结构

都有很多的相似之处。

美国作为一个比较稳健的经济体,

随着国家发展的成熟,

像电信服务、公用事业、

大宗商品、原材料

这些行业因为处于稳定状态,

风险贴现比较低,

在经济结构里面所占的比例是下降的。

制造工业在GDP 中的比重

一直都维持在10% 左右。

总体上维持着比较高而稳定的市值比例,

还是很有生命力和竞争力的。

医疗行业一直是一个非常重要的行业,

占美国GDP 大概15% 以上,

市盈率长期高于整体是很容易理解的对不对。

高科技行业是美国最大的一个行业,

2000 年互联网泡沫时,

该行业占整个市场市值接近1/3,

现在经过市场调整差不多在24%左右。

科技行业的利润比例高于它的市值比例,

因为存在风险溢价,

市场并没有给它更高的估值。

但是近两三年,

一批互联网公司在最大体量上实现了高速增长。

耐用消费品和日常消费一直比较稳定,

长期比例都是在10%左右。

整体的估值水平接近系统市场,有时略高。

以石油和天然气为主的能源行业,

虽然占比较大,但容易随着科技发展变化,

比如当交通电动化后,不用汽油了,

也许这个行业会发生重大的变化,

沙特阿拉伯的王子再也养不起狮子了,

所以它的长期的估值水平低于其他行业。

金融行业的估值水平一般都低于平均水平,

因为要把储户存的钱借出去,

或者拿去投资,

花别人的钱,风险是很大的,

更何况它还关系着整个经济活动的运行。

不同行业在不同时期

也会有不同的发展和机遇,

只能通过大数据和商业逻辑

对未来做出判断和投资。

Part4 华为、中兴和银行

看完了行业,

我们再来看公司,

公司太多了。

2003 -2004 年通信行业发生了很多的变化,

因为2000年大学开始培养的大批优秀工程师,

毕业后加入到华为和中兴这样的公司。

华为、中兴也利用劳动力成本低

的优势,迅速崛起。

因为海外供应商的价格太高了,

而国内的性价比公司

即使低价销售也有很高的利润。

然后再用获得的利润去研发和改善产品,

还给国外的公司留活路么?

而且像华为这样有进取精神的公司,

未来扩展到全球市场,

依然有很大的价格优势。

不仅在自己的地盘不给别人留活路,

在别人的地盘也要弄死别人。

再来说说银行业,

整个银行业 1 年的利润大概 1 万多亿元,

大型工业企业的利润在2016 年超过6 万亿,

银行业的整体利润占企业利润的15%以下,

说明银行业是健康的。

但是银行这么多家,差距也很大。

我们要怎么判断呢?

一是要判断资产质量周期和坏账周期,

二是要更深一步理解银行业务的特点。

但是近几年,由于腾讯和阿里开启支付业务,

对传统银行有很大冲击,

让银行发展零售业务的困难增大。

总之,我们可以旁观企业的竞争和兴衰,

观察行业的变迁,看到经济的发展,

体会到经济的脉搏。

Part5 未来的超额收益

目前,互联网企业排名靠前,

前十大公司分属四个行业:

互联网、消费品、医药、金融。

它们的共同点就是,

基本上所有人都要用到。

同时,未来的机会在于创新,

新的产品才能提供新的需求和市场。

未来,超额收益有可能会集中在有巨大的争议

或者巨大的不确定性的行业中。

这个市场简单的钱一定比过去更难赚,

信息的传播速度非常高,

固守在原来的思维模式和习惯里面,

很难创造历史上同等水平的超额收益率。

巴非特就认为市场是喜怒无常的,

它有时会有莫名其妙的价格,等你成交。

价值规律则表现为短期经常无效但长期趋于有效。

因为承认这个观点,他才成为成功的价值投资者。

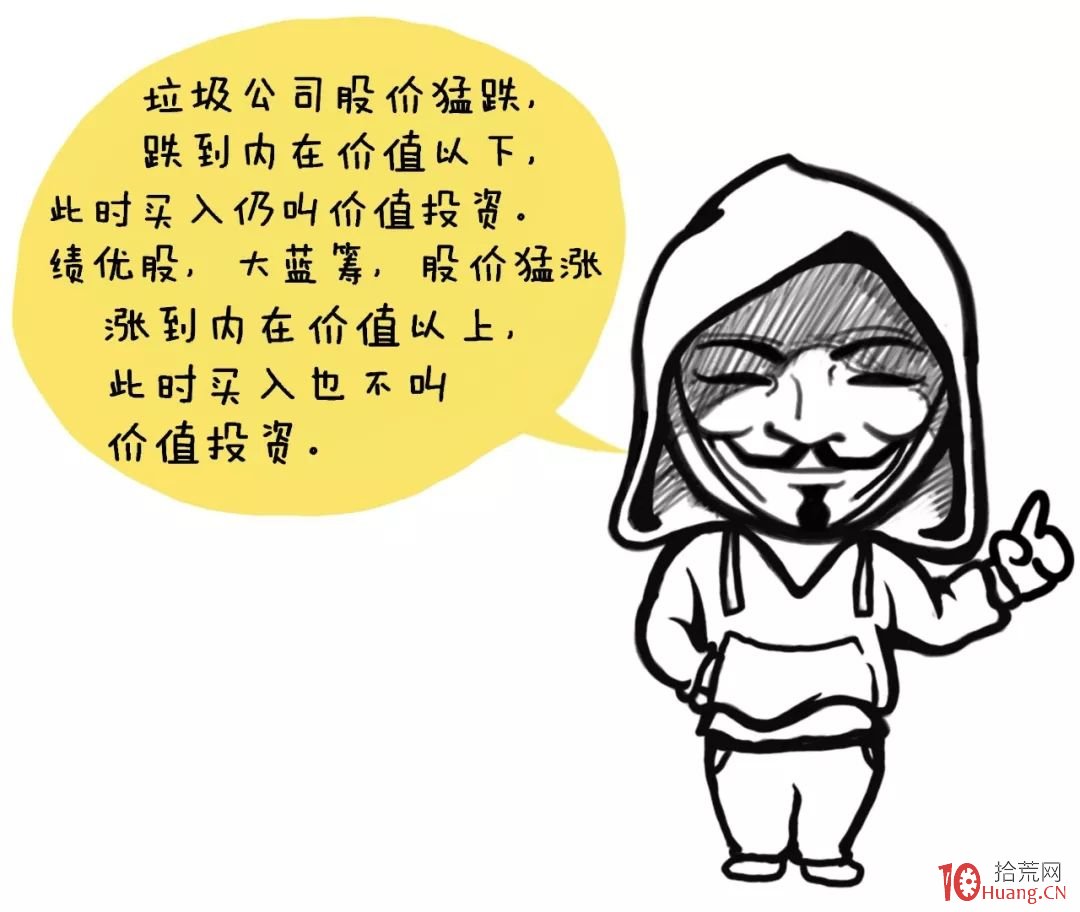

所以

价值投资不是看市盈率、市净率就行了,

而是要对股票做出“正确”的估值,

及估算出股票的内在价值,

当股价低于内在价值的时候买入,

当股价高于内在价值的时候卖出。

所以

你终于知道什么

叫做价值投资了吗?

标签: 炒股技巧