1. 销售额结构有时候你会因为一款产品而对一个公司感兴趣,但我们首先要考虑这款产品对公司总销售额贡献多少。你看到一款产品非常好,收益也不错,当你满怀期待地去了解这家公司的时候发现产品占公司的收益率却只有5%不到,那就要对你的想法再做打算了。

2. 市盈率PE指标本身做为衡量股价水平是否合理的指标之一,除了横向和同行业比较,和收益增长率比较也是彼得林奇也是彼得林奇为基金进行选股的指标。

市盈率越低越好,收益增长率越高越好

评判:收益增长率/市盈率>2 为好股

在前面讨论中,笔者曾就信维通信中报分析,市盈率55.47,中报净利润同比增长率超过131%,也就意味着这一比值超过236%。一般来说,你真正要找的就是比值超过2倍的股票;如果是1.5,那还不错;如果小于1,那你要小心,你可能娶到马蓉了。

3. 现金头寸现金头寸=现金+现金等价物+有价证券;

现金头寸-长期负债=净现金头寸;

净现金头寸/流通股股数=每股净现金价值。

彼得林奇曾分析福特公司财报时发现,公司每股现金扣除负债后净现金价值是16.3美元,这表明福特每股相应在公司账上都有一个16.3美元的红包,相当于买入股票的价格暗含了16.3美元折扣。

大部分情况下,每股现金数量因为流通股本总数的均摊变得非常小。但作为公司研究的时候,检查一下也是有意义的,因为你不知道什么时候就会碰上福特这样的公司。

4. 负债因素1) 负债权益比率

股东权益又称净资产,正常的公司资产负债表中,股东权益占比应高于75%,负债应低于25%。股东权益比越高,说明财务能力越强。

2) 长期负债最好,短期负债最差。

这里的短期负债指债权人提出要求时就必须偿还的负债,这意味着短期债权人看到公司一出现困难就可以马上要求还款,此类负债风险太高,是最差的负债类型。相反,长期负债里只要借款人继续支付利息,就不用提前偿还本金。

考虑公司负债时,负债结构也是非常重要的。

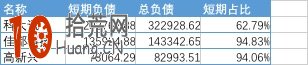

人工智能随便找几个,可以看出,科大讯飞的短期负债占比要比其他几个公司低很多,从负债结构上来看,科大讯飞风险小很多。

3) 手头资产保值率高,为好,保值率低,为差。

如果负债占比高,短期负债较多,其主要资产为电子产品,贬值快,这股为差股;相反,若为白酒,情况可能不一样。

5. 股息派息股更具抗跌性。

但派发股息发展缓慢的老公司不如不派发股息发展迅速的新公司。

6. 账面价值股票账面价值又称股票净值或每股净资产。

账面价值越高,股价越低,股票越好。

但是账面价值通常不能被实际估准,通常高估,因为包含了很多真正破产后一文不值得东西被认为是高价值。如公司不能用的车,可能按二手车市场价做账面价值。产品越接近最终制成品,销售价格越难预测。

所以与其看账面价值,不如多考虑它的真实价值是多少。

7. 隐蔽资产如黄金,白银,按入库价记账面价值,通常被低估,而上涨的部分就是隐蔽资产。

通常隐蔽资产还包括:土地,木材,石油,可口可乐这样的大品牌,大IP,专利,特殊经营权。都按原始入库记账,现在上涨的部分就是隐蔽资产。

在人工智能板块,许多公司都有其专利;白酒板块里很多公司还几十年陈酿的白酒。

8. 现金净流量1) 现金净流量=现金流入-现金流出

2) 每股现金流量= (净现金流量-优先股股利) / 流通在外的普通股股数

3) 市价现金流量比率=股价 / 每股现金流量。

彼得林奇认为,如果市价现金流量比的倒数为10%,为正常,10%的现金收益率相当于长期持有股票的最低收益。如果到达20%,则非常好。如果达到50%,那么你找到了可以全仓的股了。

中房地产,每股现金流4.27,今日涨停,涨停后为18.55,现金收益率为:23%,如果在涨停前,25.3%。

9. 存货1) 公司存货太多是问题

房地产市场问题现在在二三线已经有所显现,库存未来可能会成为房产股的一个大麻烦。

2) 存货增长率大于销售额增长率,股票风险高

你发现一个做公司财报上销售额大涨,而你仔细研究它存货多得几乎没地方放,增长率超过销售增长率,这时候你可能要大呼坑爹了。

3) 存货性质,存货是否具有快速降价的可能,比如电子产品,衣服。

研究这个指标的时候,你会发现钢铁股,煤炭股有很高风险,不仅他们现在存货多,他们账面价值可能还会欺骗你。

10. 收益增长率彼得林奇认为,唯一能影响股价增长率的是:收益增长率。

而增长和扩张容易使人忽略一些真正卓越的增长型公司。

假设一个公司的产品A售价100块,利润率10%,利润为10块。如果这个产品A售价提高2%,成本保持不变,利润为12块,利润提高2%,而利润增长率提高了20%。数字看起来很枯燥,我们想想,去年香烟兰州16块,今年卖18块,用户对香烟提价敏感度不高,假设这时候香烟利润10%,利润提高22.5%,而利润增长率提高225%。实际情况可能更复杂。

而另一支股票信维通信,之前讨论它因为改良技术,整合材料供应商等使自己利润率提高,而它的利润增长率常年维持在一倍以上。

11. 利润率股票的底线就是税后利润。

长期持有,应选择税前利润率高的公司;行业复苏阶段盈选择税前利润率低的公司。如今年白酒行业复苏,应选择税前利润率低的公司。

在业绩增长的时候,税前利润率低的公司,收益增长率会更高,成为黑马。在行业不景气的时候,税前利润率低得公司会很难过,甚至负利润。而高的公司可能挺过这个阶段。

其实不难理解,看表:

A公司利润率非常高,达90%,B公司利润率只有50%,而在行业增长的时候,B公司的利润增长率接近A公司的两倍。这个数据模型取值就是茅台和伊力特。在平均利润率更低的时候,这个增长率差异会更加明显。

版权声明:文章来自网络!方法技巧仅供参考!拾荒网10Huang.CN,财富在手十指紧握!与努力的人共勉!