中签或者配售拿到了可转债的投资者,一般情况下建议选择落袋为安,也就是在可转债上市首日直接卖掉(通常在可转债申购结束后15~30天内上市交易,具体请关注公司公告),操作跟卖股一样。当然,如果你看好公司股票,也可以选择继续持有。

抢权配售要三思而行

当然,在优先配售的制度下,确保获得可转债的方式便是持股配售。从前面两只可转债的发行结果来看,雨虹转债原股东配售数量占发行总量的85.5%,林洋转债原股东配售数量占比78.47%。

但直接买入相应股票抢权很可能是丢了西瓜捡了芝麻。以林洋发债为例,10月26日是林洋转债的最后抢权日,当日出现抢权行情,股价大涨3.14%,但随后林洋能源sh601222股价连续下跌,即便次日卖出也很可能产生净亏损,你说划算不划算。

隆基转债最后抢权日是在11月1日,按照每持1股隆基股份配售1.402元可转债的比例计算,想至少获配1手可转债,需在11月1日(周三)收盘后至少持有800股隆基股份。对于是否抢权配售,投资者需要自行斟酌。

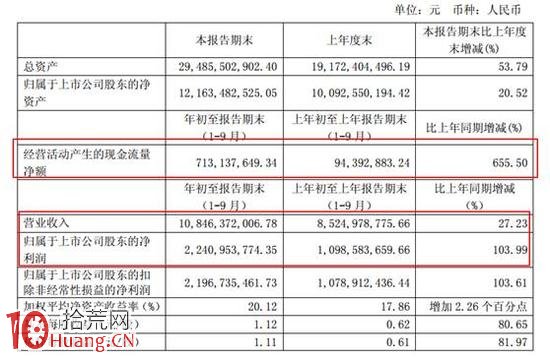

从其三季报显示,公司前三季营业收入108.46亿元,同比增长27.23%,归属于上市公司股东的净利润为22.4亿元,同比增长103.99%。

可转债怎么玩?还有一种方式叫套利

之前说到,东方雨虹sz002271转债是首只信用申购的可转债,不过中签率只有0.0013187948%,雨虹转债上市首日收盘涨20.12%,如果中1签,能赚个200块,当然蚊子肉也是肉,不吃白不吃。除此之外,可转债的交易过程中,可能会产生一些套利机会。

版权声明:文章来自网络!方法技巧仅供参考!拾荒网10Huang.CN,财富在手十指紧握!与努力的人共勉!