在《轻松选股干货系列:神奇公式之开篇》 中我们提及了这个神奇公式,并作出了相应的演变,如下:

神奇公式1:利润=收入-成本

神奇公式2:利润=收入-成本-费用

神奇公式3:利润=销售数量*产品单价-销售数量*成本单价-财务费用-销售费用-管理费用。

从这个公式来看,和产品似乎没有直接关系,毕竟在这个公式中根本就没有产品这个项目。不过,对此熟悉的朋友应该猜到,在这个公式中其实是离不开产品,没有产品,就不可能产生收入、发生成本和费用,也不会有销售数量、产品单价和成本单价这些项目的发生。

所以产品是这个神奇公式能够运转的核心所在,虽然看不见却用无形的手极大地影响着这个神奇公式的运转,因此我们首先要分析产品。

一、产品生命周期

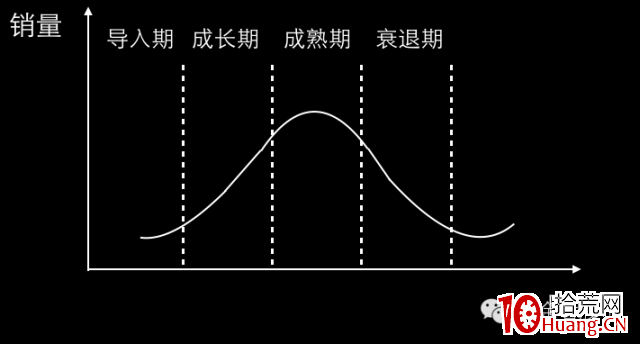

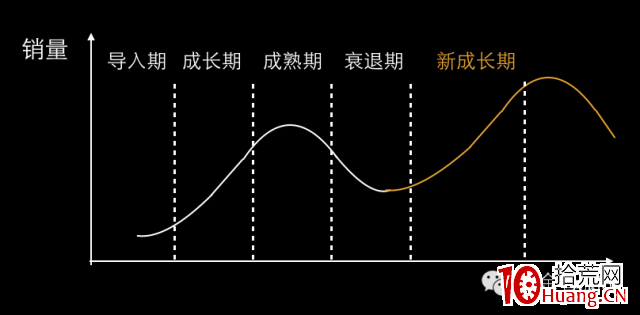

谈产品的话,肯定不能离开产品生命周期。产品生命周期如图1所示,分为为导入期,成长期、成熟期和衰退期。

图1 产品生命周期

用神奇公式来简单看下这个几个周期的不同表现:

1 、导入期

这个期间应该是在费用上投入比较大,需要大量的建造费用、人力投入费用、销售渠道推广费用、研发费用和财务费用;而此时因为没有多大销量,技术还不够成熟,很难形成规模化生产,所以此时的成本肯定是居高不下的。

而收入因为产品刚刚推出初期,销售渠道还没有打开,知名度也有限,显然销售很少,则收入也相应很少。从而神奇公式计算出的利润就少之又少,很多时候还是亏损的。

2 、成长期

此时,随着销售渠道的打开,销售数量开始增长,而订单量的增加也让生产形成规模效应,从而降低了成本价格;与此同时,销售渠道还继续扩大,人才投入还要继续,产能也要扩大,因此这时费用也是要同步投入,只是这个阶段费用比起收入的增长情况要慢些,加上此时成本下降,因此这时的利润很容易快速增长。

因而在投资派别中出现了成长股投资理念,主要深挖成长期间的优质个股,其原理正是基于我们这个简单的分析逻辑而来的。另外从估值角度看,这期间的估值也相应更高,因此很容易出现戴维斯双升的效应,从而股价表现也最为突出。

3 、成熟期

这个时期,销售量到达一个峰值后开始逐步稳定,产能也不能再继续扩张,可能此时出现很多竞争产品,出现了同质化或高度竞争之后的市场,因为成长期公司积累了很多利润和现金,此阶段要不需要扩张,因此财务费用可以降低,而公司经营好,在人力投入上也可以下降。

因此从神奇公式来看,收入可以出现稳步上行也有可能出现一定的下滑,而费用管理好则有望下降,而成本一般维持一定的区间。因此在这一期间,利润的产生有可能为增长,也有可能出现下降,主要取决于公司的管理能力。

4 、衰退期

到了这个期间,销售量下降而且产品单价下降,而成本和费用也会下降但速度应该是赶不上销售量的下降,因此得出的利润也会是逐步下降,所以要想在这期间找到好的投资机会,是比较困难的。

总的来看,这4个期间值得投资的区间主要集中在成长期和成熟期。当然并没有说,导入期和衰退期就没有投资机会,只是相比而言,机会很少。

从价值投资者看,若导入期市场给予的估值很低而产品确实潜力大,未来成长性又很好,也是可以提前趁低介入;而衰退期,产品能有望焕发新的生命力或者公司推出替代产品,加上此时市场估值有很低,此时也是有投资的机会的。

而这里探讨的产品生命周期仅仅是指一般的产品,不能完全应用于所有产品,因为产品的概念和范畴其实是可以很广义,这一产品生命周期并未能完全说明这些产品的特点,因此我们下面继续探讨下不同的产品。

确实仅仅是探讨了产品生命周期就结束,肯定不是老余看股市的做法和风格,一定还有更多值得讨论的地方,因此我们将从不同的产品角度谈论。

二、实物产品和虚拟产品

我们先来一个最简单的产品分类,实物产品和虚拟产品,如图2所示。

何为实物产品,就是看得见摸的着的产品,比如衣食住行、在家里看的见的日常用品、在公司摸的着的办公用品等等,小至一根针线,大致航空母舰。从神奇公式来看,这些产品都需要有一定的固定成本、以及相应的费用投入(如建造成本、人力成本、设备成本、财务费用),才能生产出这些实物产品,其产品基本按照产品生命周期运行,因此利润的来源,首先要有成本和费用投入,这些一定程度上也削弱了利润。

而虚拟产品就有点不好理解,大多数指的是不太容易“看不见摸不着”的东西,比如纯互联网、传媒、电信等的产品,更具体地比如光盘,书籍、电子书、网页、微信、电影、电视,他们都有一个很大特点初始投入成本比较大,一旦完成后,制作成本仅为极少的复制成本,甚至可以忽略不计。

所以其费用还是要有,但成本几乎为零,显然神奇公式可以进一步演变为:利润=收入-费用。因为产生的毛利率较高,容易产生超额利润,往往获得广大投资者的喜爱。

图2 实物产品和虚拟产品的特点

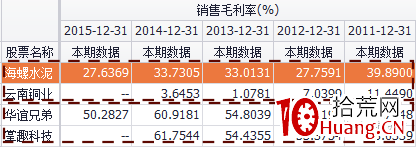

用一个比较案例说明下,大家应该更容易理解。如图3所示,海螺水泥主要产品为水泥,而云南铜业的产品为铜产品,这两大上市公司都是实物产品,其毛利率平均为30%和5%。

而华谊兄弟的主要产品为电影和电视剧,掌趣科技的主要产品为游戏,这两家上市公司主要经营虚拟产品,其毛利率平均为55%。

按照我们上述简单分析,可以知道实物产品毛利率普遍偏低些,而虚拟产品只要费用控制得当,基本上都会有不错的毛利率。

直白地说,在利润的获取上虚拟产品相对比实物产品更容易些,那是不是就说明虚拟产品比实物产品更具有投资价值?其实不然。这还要取决很多因素,比如估值、业绩的持续成长等等。

图3 实物产品和虚拟产品的案例

三、阶段性产品和非阶段性产品

产品分类可以进一步分为阶段性产品和非阶段性产品,这一术语是我自己取的,不知道这一概括学术界有没有这样的专用名词。

从字义来看很容易理解,如图4所示,阶段性产品显然就是这样的产品只存续一段时间,有明显的生命周期,非常符合产品生命周期的发展路径,也确实按照这一路径运行。

它有一显著的特征就是产品的生产存在一定的技术要求,为此产品很明显区分出先进技术产品还是落后技术产品 ,比如听音乐就有落后的磁带CD和先进的手机,而手机就有落后的诺基亚手机和先进的苹果手机,汽车有落后的拖拉机和先进的特斯拉电动汽车.

这些产品都有很明显的生命周期,有的甚至很短。显然技术上需要不断要投入,否则很容易被市场淘汰,所以参照前面的产品生命周期其投资思路和神奇公式的分析,对这类公司的利润产生最好是在新产品的成长期和成熟期,一旦踏入衰退期,业绩则表现为出现急剧下滑。

图4 阶段性产品和非阶段性产品的特点

不过,对于阶段性产品还有一种机会,如图5所示,就是可以打破该生命周期,进行产品升级,演变出新的产品,从而将生命周期进行延伸,则有望迎来新的成长期和成熟期。 如苹果iphone手机,从iphone4,升级至iphone5、iPhone5s、iphone6、iPhone6s,让苹果手机从原来2年的生命周期延迟至至今,延长了将近10年而且还在继续(苹果手机第一次上市是2007年)。

因此,此时神奇公式也同样让公司的利润焕发新生命,有望重新出现新一轮的业绩增长,产生了推动股价新的上涨动力。

图5 产品生命周期延伸

而非阶段性产品,则是相反的,即没有太高的技术要求,也不存在先进和落后的明显区分,所以很难用产品生命周期了衡量,比如快消费品的奶制品、饮料、白酒、茶、传媒产品、文化产品、教育等,它们往往能穿越生命周期,比如秦汉就在饮用的白酒和茶,至今还一样在饮用,可能其形式发生了变化,但对这类产品的消费,人们会一直持续的。

因为其有着稳定的毛利率,能抗通胀,不管是经济衰退还是繁荣时期,人们对它们的消费基本影响不大,因此这类产品的上市很受价值投资者,尤其是巴菲特学徒们的高度青睐。因为这类产品的没有太明显的生命周期,因此在神奇公式的表现上其利润是很平稳的,更多会在神奇公式3的产品价格上有突出表现,比如不断提价,在其它维持不变的情况下,很容易导致利润出现快速增长。

下面我们看下案例,四川长虹主要产品为电视产品,这是有着明显特征的阶段性产品,存在很强的生命周期,需要采用升级产品的方法才有机会走出衰退期,重新焕发新生命 (如将普通电视升级为互联网智能电视),一般情况下其毛利率不高,如图6所示,毛利率平均在15%。

而伊利股份主要产品为奶制品,其能穿越生命周期,是非阶段性产品,一旦产品价格表现良好,而且市场拓展不错,是容易获取高额收益 ,其毛利率显著高于阶段性产品达到30%,若看酒类上市公司,其毛利率更是高达60-70%。

图6 阶段性产品和非阶段性产品的案例

四、蓝海产品和红海产品

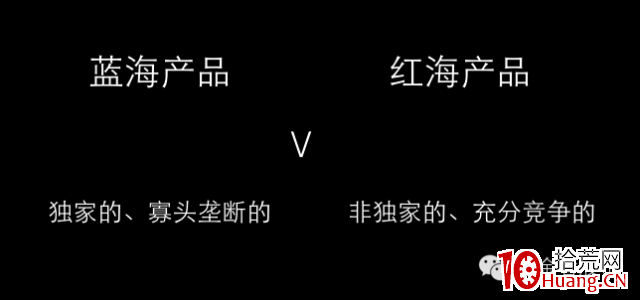

我们还可以将产品分为蓝海产品和红海产品,用这个术语未必妥当,而我们主要想区分的特点就是是否独家产品,以及是否充分竞争。

蓝海产品,顾名思义就是独家的,寡头垄断的,直白的理解就是这个产品整个市场就你一家在卖,或者极少数几家企业在卖 ,这样的市场可以说被这个产品所在公司所控制。

只要市场足够大,运用神奇公式来看,完全可以做到既提高产品销售价格,又提到产品的产能和销售数量,即一旦发生价量齐升时,考虑到成本和费用不变甚至有可能下降的情况下,从中计算出的利润,将不仅仅是增长,更有可能出现爆发式增长。 这样的产品毛利率自然很高,不过却不可能无限制的增长,因为国家必然要调控,有政策上的限制。

红海产品,就是非独家产品,而且是被充分竞争的产品, 因此很难有超高的毛利率,若要有更好的利润,只能期待于市场经济好转之时,在供求关系不平衡的状态下,才有机会通过适当提高价格来获取较高的利润。

图7 蓝海产品和红海产品的特点

下面的案例是同为生物医药行业的广济药业和信立泰,其中广济药业的维生素产品为市场充分竞争的红海产品,很难有高额的毛利率,平均在10%,但唯一的机会则是供求关系发生变化时,有望达到较大的毛利率,如2015年则升至32%。

而信立泰因为其产品氯吡格雷(泰嘉)为独家首仿药的蓝海产品,存在明显的独家性,在市场具有垄断性,因此可以获取超高额的利润,毛利率达到70%以上,所以在该产品泰嘉刚推出市场时,因为其独家性,很快能占领大部分市场,迎来了价量提升的好时机,导致利润爆发式增长,从而推动了股价的上涨。

图8 蓝海产品和红海产品的案例

五、周期产品和非周期产品

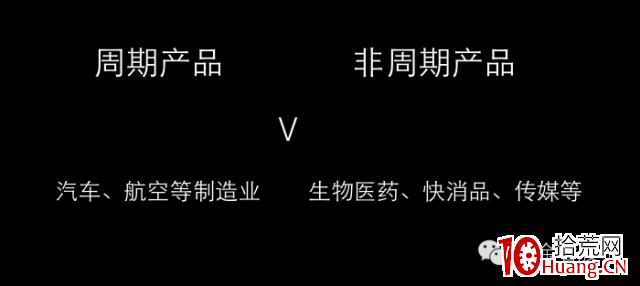

这里的周期产品和非周期产品存在行业的味道,我们这里只是简单提下,后续会在行业篇中重点阐述。

和前面的阶段性产品不同,周期产品更多是自身的行业存在周期,导致其产品的毛利率存在周期性的特征 ,如图10所示,东方航空在2005-2007年平均毛利率达到10%,而2008年降至-3%,2009年也仅为6%,之后2010-2012年又能维持在15%,近2年又降至10%附近。

该产品的毛利率有很大的波动性,以及存在显著的周期性特征,这主要以行业影响为主,在供求关系和成本关系有很多关系。如汽车、航空等制造业为主。所以对此类产品的最佳投资机会则是业绩和毛利率出现拐点时。

图9 周期产品和非周期产品的特点

而非周期产品和前面的非阶段性产品很相似,就是能穿越周期,如快消品、传媒产品等,但这里涵盖的范围会更大些,也同时包含了对技术要求高的生物医药行业。

如图10所示,云南白药因为具有穿越周期的能力,白药产品古往今来都能使用,而且不受经济周期影响,也具有很强的提价能力,拾荒网,一个有价值的炒股知识学习网站。因此可以和非阶段性产品及蓝海产品一样,有较高的毛利率,这里平均达到30%,而且很平稳,没有出现周期性的特点。

用神奇公式来投资这类企业,主要看其销售产品价格的提价机会,以及扩张带来产品放量的机会。

图10 周期产品和非周期产品的案例

六、总结

总之,产品是神奇公式的核心所在。而产品基本上都有一定的生命周期,其神奇公式的投资机会主要是成长期和成熟期,但产品的不同分类却又有不同于产品生命周期的看法。

1 、实体产品的投资机会几乎同于产品生命周期,而虚拟产品将神奇公式可以演变为利润=收入-费用,利润自然容易超过于实体产品,但具体到投资还要看其它因素;

2 、阶段产品的投资机会也几乎同于产品生命周期,但却可以通过升级产品,延长产品生命周期,增加更多成长期和成熟期投资机会;而非阶段产品却因为能超越周期,往往受到价值投资者喜爱,其机会主要来自于提价机会;

3 、蓝海产品因其自身的独家性、排他性,甚至寡头垄断,赋予更高的毛利率,确实很容易获取超额利润,一旦公司的管理做的好,有望通过价量提升创造出快速增长的利润;而红海产品却只能寻求于在供求关系不足情况下带来的投资机会;

4 、周期产品和产品生命周期的路径一致,因为其行业具有周期性,投资机会 最佳时机应是毛利率发生拐点之时;而非周期性产品则和非阶段性产品一样,因为能超越周期,可以关注提价和 供求关注导致放量的机会。

标签: 选股技巧