三、不同类型新股估值的案例

A.正常情况下的估值方式

所谓正常情况就是指可以找到对标公司、以及营收和利润正常的新股。主要的估值思路就是找到对标的品种,按照利润或营收的规模做估值的对标。上面所说的BCDE类基本都可以以这种方式估值。

一般有两种方式:

第一种,按照市值=年化利润*行业平均PE的公式,将可比公司PE的平均值计算出来,并且乘以该公司的净利润。(如果亏损,可以用营收体量代替)

第二种,如果能找到业务非常相近,并且营收和利润相近的公司,可以直接对标。

我们必须承认,大部分能被对标的公司都是相对平庸的。

而大部分平庸的新股,一般都缺乏由自身内在价值驱动力。这是最普遍和常态化的,就像股市里大多数股票并不能依靠自身逻辑上涨,更多是依赖于指数行情、板块行情以及情绪炒作。

尤其是上面的分类中C、D、E都属于这类的公司,因为地位和行业并没有非常强的辨识度,可对标的标的一抓一大把,基本上很难出现基本面驱动的炒作,情绪在炒作中占更重要的位置。

B类新股相比则好一些,由于属于行业前排的龙头,除了以上两点,即使估值已经比较合理,也有可能出现有板块和自身地位的溢价。

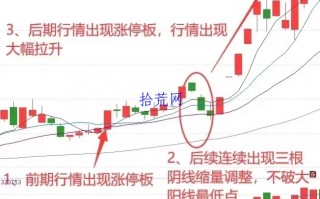

对于这一类新股,其可参与情况更加局限,一般两种情况才更值得参与:

1.出现了明显的低估后的估值修复,一般发生在情绪差时出现的折价

2.由于板块效应以及炒新周期回暖等因素,纯情绪主导的炒作

配合估值能够解决的,是第一种情况。前提是我们把基本的价值区间算出来。

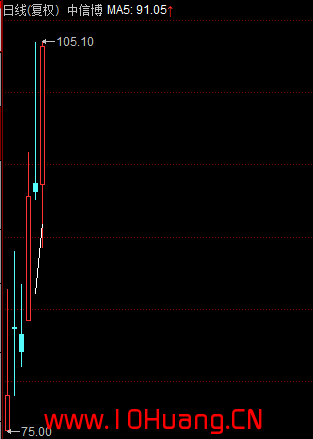

例1:中信博

主营业务是光伏跟踪支架,属于光伏行业里的细分龙头,属于B类,景气行业里面有对标公司的。

可以找到一个体量差不多的对标公司,爱康科技(总市值100亿,2018年营收48亿,净利润1.1亿)。

中信博19年1.62亿净利润,营收22.84亿。

这个对标时出现了一个问题,因为爱康科技19年有财务洗澡,利润爆亏,这种情况下可以选择正常年份所对应的营收和利润作为对标参考。

那么按照净利润的比例来计算:

中信博净利润/爱康科技净利润=1.62/1.1=1.47

中信博市值 = 1.47* 爱康科技市值 = 1.47 * 100亿 =147亿

也就是不考虑其他情绪溢价的情况下,中信博合理的基础价值是147亿。

看看实际上是怎么走的:

由于科创板情绪低迷,中信博上市首日的开盘市值为100亿,出现了比较明显的低估。结合当时科创炒新已经被压抑已久,出现了一个质地不错,拾荒网,一个有价值的炒股知识进阶网站。且相对于基础价值低估的品种,是值得尝试的。虽然过程比较波折,但最后走出了趋势性的修复。

例2:芯朋微

虽然这是个半导体票,但是做电源芯片的门槛相对没那么高,可对标的公司也挺多,不算行业里面的龙头。按照我们的分类算是个C类的公司。

找到对标公司:

上海贝岭:132亿 市占率0.23%

圣邦股份 567亿 营收7.92 利润1.76亿 市占率1.13%

芯朋微:营收3亿 净利润6000w 市占率0.4%

大致可以对标的是上海贝岭,对应差不多130亿的市值。

结果:虽然是个C类公司,但符合出现了低估,相比130亿左右的估值,当时开盘市值100+。当时也叠加了科创新股氛围的回暖,同时享受了估值修复和情绪溢价,修复130亿后最高到186亿,这部分更多是情绪带来的溢价。

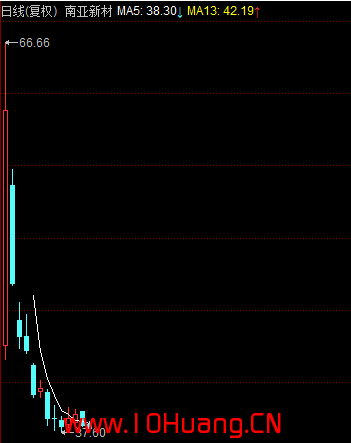

例3:一个不成功的案例,南亚新材

首先拿出我们整理好的数据:

方法1:可以看到几个可比公司的平均PE为50倍,南亚新材19年的净利润为1.51亿,那么估算市值=1.51*50.13=75亿

方法2:通过前面的步骤可以知道,华正新材业务基本一样,营收和利润也差不多,那么按找利润的比值可以来计算南亚新材的。

华正新材利润1.02亿 / 南亚新材利润1.51亿=0.675

那么南亚新材市值* 0.675=华正新材市值。即南亚新材目标市值=62/0.675=91亿

结果:这个票就是上面所说的第二种情况,除了基本面估值以外,情绪也占很大一部分,上市首日恰好是科创炒新氛围好的一天(这就是我们上一篇提到的,情绪投机模式,接着之前震有科技,大地熊他们的超级赚钱效应,拉了一个情绪涨幅),一度到了160亿市值。

在特殊的情绪节点下,这种情绪投机并非不能参与的,但是参与时要明白,这种太过偏离价值中枢的纯粹情绪投机,情绪退去后,大概率会走向价值回归,需要按照情绪的玩法及时抽身。

例3:如何回避圣湘股份这样的坑

前阵子有一个新股,圣湘生物,买入当天直接亏损接近30%。其实从估值的角度,可以回避过这个坑。

这类新股的陷阱在于:业绩不可持续性暴增的品种。

圣湘股份,看一下相关业务,其实是非常一般的一家检测仪器公司,但是因为今年疫情,做检测盒业务赚太多钱了,中报12亿,推断全年18亿。

如果按30倍的行业平均PE来算,对应540亿市值。上市首日开在624亿,如果按照这个市值介入,后果就是大亏,目前的市值是440亿。

我们的解决方式是:行业估值上限。即行业里有明显更好的公司,那么这些公司的市值应该是其天花板。

比如:华大基因,基因生物国内的独角兽,技术含量不是一个级别的。而且华大业绩也不差,中报17亿,实际当时市值580亿。达安基因,平常业务市占率数倍高于圣湘,市值325亿。

对比下来,至少估值是绝对不能超过华大的580亿的。理论上,都不应该高于达安基因太多。折中的方案就是拿算出来的540和达安的325平均,432亿。