想写一些关于均线的东西,却突然发现最熟悉的均线成为了自己最大的短板。不知道与知道是两码事,知道与懂得尚有距离,懂得与能写出来则又隔了十万八千里了吧。所以避免无法将均线系统讲透和误导大家,还是参照了张卫星老师的讲课提纲,做了一定程度的删改,并寻找了对应的股票实例及其插图,也许对理解均线的理念有所帮助,希望不要有狗尾续貂之嫌。

一、均线的收敛与发散

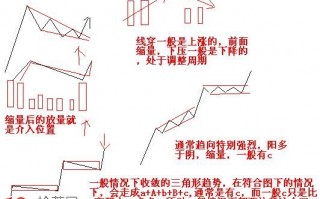

均线的状态是市场的一个重要信号,当多条均线出现收敛迹象时,表明:市场的成本趋于一致,此时是市场的关建时刻,因为将会出现变盘!大盘将重新选择方向。

当大盘重新选择了方向后,新一轮趋势开始,这就到了下一阶段:均线的发散。均线的发散分多头发散与空头发散,在发散期以持续地市场同向操作为主,多头发散期为持仓期,空头发散期为空仓期。

行情的演变就是在均线的收敛发散这一循环中周而复始的进行着,无一例外。

形成与k线形态是相配应的,k线的形态必须的均线形态的支持,一个k线形态的突破也必须完成均线的收敛到发散的过程,所以均线的形态体现为阻档--收敛--封闭--发散这样一个过程,如果均线的形态没有完成收敛,那么k线形态上是非常容易挫败的。

举例:999999 上证指数

2007年10月16日,上证指数见顶6124后,在M头的右头部完成了一次均线的收敛,然后开始向下发散;在2008年10月底见1664点以后,市场还未感受到牛市的气息,但2008年10月底到2009年1月中旬这一阶段,均线已经发出收敛的信号,可知变盘在即,随后均线发散,形成三线开花,走出了一轮牛市。

第二、均线的服从与扭转

当均线出现收敛时大家都能看出来,这并不重要,而重要的是:在变盘前,如何来判断变盘的方向呢?判断均线收敛后将要变盘的方向是非常重要的,他是投资成败的关建,判断的准,就能领先别人一步。

判断变盘方向时,应该把握另外的两条原则:均线服从原理和均线扭转扭转原理。

均线服从原理是:短期均线要服从长期均线,变盘的方向将会按长期均线的方向进行,长期均线向上则向上变盘,长期均线向下则向下变盘。日线要服从周线,短期要服从长期。

短期服从长期:这个理念可以同周期之间进行比较,也可以跨周期比较,比如日线图上可能看不出端倪,但放在周线图上可能主力就露出麻爪了。

还拿上证指数举例:2008年4月至6月期间,上证指数出现了一次均线的收敛。短期均线MA5、MA10、MA20都出现了拐头向上,并实现了均线的金叉,但MA60角度非常陡峭的向下运行,因而根据均线服从定理可以判断大盘继续下行的可能性最大。

同样的情形出现在1664点后的见底反弹,同样,短期均线MA5、MA10、MA20都出现了拐头向上,并实现了均线的金叉,但MA60下降角度虽然减缓,但方向仍未发生改变,所以第一次上攻失败,依然遵从了均线服从原理。

利用均线服从原理得出的结论并不是一定正确的,它只是一种最大的可能性,而且他还存在一个重要确陷:也就是迟钝性,不能用来判断最高点和最底点,只能用来判断总体大方向。另外在实战中,市场往往会发生出人意料的逆转,此时均线服从原理就要完全失效了,而此时要利用均线扭转原理。

均线扭转原理是指:当市场出现与均线服从原理向反的走式时表明:市场见底反转或见顶反转,此时要看扭转力度。均线服从原理具有较大的惯性,一般情况下都有效,想扭转它并不容易。在低位时多条均线收敛,你并不能知道此时是底部还是下跌中继平台,因此不能盲目进场,底部时利用均线服从原理得出的结论都是向下的,因为长期均线的方向是向下的。但当市场在低位出现连续的巨大成交量时,并向上逆转,此时就是均线的扭转原理在发生作用!底部向上的扭转必需要有巨大的成交量,成交量大小代表扭转的力度大小!

举例:999999 上证指数

上证指数在1664点见底以后,第一次上攻依然遵从了均线服从原理,但细心地交易者会发现,这次均线的收敛,和2008年4月至6月的收敛性质已经完全不同,因为这次得到了持续的放量,要记住:成交量大小代表扭转力度的大小。所以后来上证指数采取了又一轮上攻,并且成交量再次放大,后量超前量,站上了一直牢牢压制它的MA60,开始了牛市行情。

三、均线修复

均线在很大程度上代表市场成本,而市场成本的变化最直接的体现就是均线的运行,当牛市时,随着股价的不断上升,市场的成本也随之上升,均线向上稳步运行,当市场进入熊市时,随着股价的不断下跌,市场成本也随之不断下移,此时的均线向下运行,在实际抄做中,我们会发现,股价与均线之间有着密不可分的联系,股价始终围绕均线波动,而均线的方向就是股价运行的趋势方向,这是为什么呢?解释这种现象的理论根据就是成本因素,当市场上升时,市场的成本也随之上升,当股价在短期内上涨过快时,由于换手率不够充分,将在短期内导致市场的获利盘增加,从而产生多头了结,形成获利卖压,导致股价向成本(均线)回调。当股价在短期内下跌过快时,同样,由于市场成本并没有快速下降,导致市场的平均成本出现亏损,此时抛压减轻,并且出现空头回补,形成逢低买盘,导致股价出现反弹。股价和均线之间存在强大的吸引力,当股价远离均线时,由于成本因素将导致股价向均线回归,从而形成回调或反弹。这一现象就是“均线修复”(股价和均线之间修复乖离率),乖离率是一个非常重要的技术指标,在实战中十分重要,它很直观的反映了股价偏离均线的程度。

股价在修复均线时,会出现两种情况:1,主动修复。2,被动修复。

1、均线主动修复是指当股价偏离均线太远时,出现剧烈波动,并且成交量放大,主动而且快速向均线回归,这种现象一般出现在顶部和底部时。

A、底部的主动修复,当股价连续暴跌以后,此时出现恐慌性卖盘,股价由阴跌进入直线跳水,股价迅速远离均线,而同时整个均线系统出现发散状态,中长期均线由于跟不上股价的运行速度,导致市场在技术上产生巨大的乖离率,当恐慌性的非理性抛售结束后,市场的抛压迅速减轻,此时看空的人基本都已出局,而多头的逢低买盘开始大举介入,由于抛压减轻,因此低位买盘很轻松的就能造成股价的快速反弹,股价出现剧烈震荡,前期抛空的人手里握有大量现金,股价一旦反弹,空头惧怕踏空,也随时空翻多进场接盘,于是股价出现放量上涨,向上方均线进行主动的快速攻击,这就是均线在底部的主动修复。此时表明市场见底,至少也是短线见底。

举例:002162 斯米克2008年11月4日开始,从底部放量上攻,短期股价暴涨,远离中长期均线,一根巨量长阴后选择主动修复均线,股价短期下跌30%,触碰半年线后继续上攻。

B、顶部的主动修复,当股价连续以后,此时出现消耗性上升,股价由缓涨进入直线,股价迅速远离中长期均线,而同时整个均线系统出现发散状态,中长期均线由于跟不上股价的上涨速度,导致市场在技术上产生巨大的乖离率,当消耗性上升的结束后,市场的买盘迅速减轻,此时看多的人基本都已进场,而巨大的获利盘造成空头的大举抛压,由于买盘减弱,因此高位卖盘很轻松的就能造成股价的快速下跌,股价出现剧烈震荡,前期买入的人手里握有大量股票,股价一旦在高位下跌,多头惧怕套牢,也随时多翻空离场止损,于是股价出现放量下跌,向下方的中长期均线进行主动的快速回挡,这就是均线在顶部的主动修复。此时表明市场见顶,至少也是短线见顶。

举例:002162 斯米克 依然是这只股票,在2009年10月份,时隔一年以后,再次发起了一波强劲的上涨行情,股价快速完成了100%的涨幅之后,远离了中长期均线,此时该股选择了主动修复均线,一路下打至半年线附近方才企稳,跌幅30%。并且这一上攻点位成为了很长一段时间内的高点。

2、均线的被动修复,均线的被动修复是指当股价偏离均线以后,并没有出现主动修复,而是在原地踏步,被动的等待均线向股价靠近,这种现象一般发生在上涨或下跌的中途,具体表现为强势整理或下跌抵抗。他是市场的一种中继信号,一旦均线跟上来以后,股价仍将保持原有的上涨或下跌趋势。

A、上升途中的被动修复,此时市场处于上升途中,股价偏离中长期均线,但由于成交量连续活跃,场外资金不断进场接盘,换手充分,导致股价虽然偏离均线,但获利盘被源源不断的场外接盘所消化,导致股价无法深幅回调,一旦下方的均线跟上来以后,由于换手充分市场成本趋向一致,股价在消化获利盘以后再度上升。具体表现为:股价上涨后在相对高位原地踏步,回调力度不足,而买盘源源不断,这就是强市整理。

举例:002169 智光电气 2008年10月见底后,开始第一波拉升,获得了200%的涨幅,此后一直横盘,等待MA60;实际上在等到MA60的时候,又是一个均线收敛的形态,然后再次放量,股票选择了二次向上突破,再次翻番。

B、下降途中的被动修复,此时市场处于下降途中,股价偏离中长期均线,但由于买盘不足,场内筹码不断的离场场抛压,导致股价虽然偏离均线,但买盘和空头回补盘被源源不断的场内卖压所消化,导致股价无法出现有力度的反弹,股价在下跌后原地踏步,一旦上方的均线压下来以后,由于换手充分市场成本重新趋向一致,股价在消化完空头回补盘以后,再度下跌。具体表现为:股价下跌后原地踏步,缺乏弹性,反弹无力,这就是下跌抵抗。

举例:000627 天茂集团 2010年4月见顶以后,快速下跌,由于快速下跌导致的短期乖离过大,股票在2010年5月至2010年6月两个月的时间里选择横盘,进行MA5、MA10、MA20的均线的被动修复,又一次出现了均线的收敛,但是直到跌破平台,股票都没有放量,所以可以判定为下跌途中的被动修复,下跌中继。

在实际抄做中经常会遇到均线修复现象,但是,问题的关键不在于去发现它,因为它本身就具体表现在图形上,谁都能够看到,而对于我们来说,关键问题是在于如何判断他属于哪一种修复方式,从而帮助我们判断未来市场的走势方向,这一点,才是我们最需要的。判断均线的修复方式可以根据如下几个方面来判断。

A、成交量因素,

上涨时的成交量连续活跃程度。注意:成交量连续活跃是判断问题的关键,如果成交量连续活跃则形成强市整理的可能性大,从而产生上升途中的被动修复,如果成交量不连续活跃的话,则可能会回调,从而形成主动修复。

下跌时,买盘不足成交量低迷,反弹无力,则说明市场进入下跌抵抗,从而产生下跌途中的被动修复。

B、上涨或下跌速度的因素,

主动修复均线一般是出现在快速的暴跌之后。而被动修复均线一般出现在股价温和上涨或下跌时。

C、乖离率因素

主动修复均线一般都是在产生巨大乖离率之后出现的,此时股价远远偏离了中长期均线,主升段或主跌段都已基本完成。

被动修复均线一般都是在乖离率并不是很大的情况下产生的,此时股价虽然偏离了中长期均线,但偏离的距离有限,主跌段或主升段尚未完成。

D、均线稳定性因素。

主动修复均线一般是产生在均线大幅发散的状态下,而被动修复均线一般是产生在均线发散的程度有限时。

值得注意的是,均线分析在一般情况下是很有效果的,但是对于一些筹码高度集中的高控盘老庄股来说,由于筹码的控盘度极高,因此股价已经完全被人为抄纵,因此,对于这样的筹码被绝对控盘的庄股来说,任何技术分析都在很大程度上失效。

另外,在均线分析中,均线的状态以及均线周期的长短也非常重要,均线排列状态以及均线的周期和涨跌角度是判断市场未来趋势的重要因素,我们在分析问题时应当全面综合的考虑,不能把一种分析方法绝对化,因为市场的发展是受到多方面因素影响的,况且各种形态之间,在一定的条件下,也存在相互转化的可能性,任何一种分析方法都有他自身的局限性,因此从多个角度去分析问题所得出的结论要比用单一的角度分析出来的结论的把握性要大得多。

四、均线背离

均线理论的本质是市场的成本趋势,而股价的涨跌始终围绕市场成本,因此代表成本的均线在实际抄做中十分重要。

股价在一般情况下都是沿着均线的方向波动,而均线的周期长短是十分关键的因素,周期短的均线的敏感度高,但是准确性相对较低,而周期长的均线敏感度低,但稳定性和准确度相对较高,例如,3日均线比5日均线敏感,250日均线比120日均线的周期长,但250日线所代表的趋势的方向更准确,周期越长的均线越重要。

均线背离现象在实际抄做中经常能够遇到,它对于把握短线机会很有帮助,所谓均线背离是指两种情况:

1、当股价下跌见底后,从底部上涨时,此时中长期均线的运行方向一般都是向下的,当股价突破一条均线以后,股价的运行方向与所突破的均线的方向是“交叉”并相反的,这就是均线背离。

2、另一种情况是,当股价上涨见顶后,快速下跌的过程中,此时的中长期均线的运行方向仍然向上,当股价快速击穿一条中长期均线后,此时股价的方向向下,而被击穿的均线的方向确是向上的,股价与被击穿的均线的方向也是“交叉”并相反的,这也是均线背离的现象。

均线背离现象一般发生在见底或者暴跌时,他对于判断底部和顶部很有帮助,股价对均线有拉动的作用力,而同时均线对股价也有吸引的作用力,股价与均线的方向发生交叉背离,这是一种不正常的市场状态,是短期的行为,由于均线的吸引力,将导致这一现象得到修正。同时由于均线在很大程度上代表了趋势的方向,而一个趋势的形成是多方面因素作用的结果,因此趋势会对出现偏差的股价进行修正,从而出现反弹或者回调,这一方法对于判断短期的底部和顶部很有效。

举例:000523 广州浪奇 2007年5月中下旬,利空导致股价一周大跌将近50%。MA5与MA10掉头向下,交叉了方向仍然向上的MA60,产生了均线的背离。所以,趋势对出现的偏差进行修正,反弹超过10%。指数需要向其所突破的均线回调,这是市场本身的一种客观规律。

股价与均线的交叉背离现象是很常见的,这种方法只是技术上的一种参考指标,并不是绝对的,但是它作为一种参考指标,还是很有应用价值的。我们在运用均线背离时应当注意几个问题:

1、股价的K线与均线必须发生交叉,并且在方向上相反,如果股价与均线没有发生交叉时,即使此时两者方向相反,也不属于均线背离。

2、在均线背离发生后,判断短期的底和顶时,应当注意:股价必须出现剧烈震荡的情况下才可靠。如果在均线发生背离后,股价并没有出现剧烈的震荡,而是出现强势盘整或者下跌抵抗的情况下,表明市场并不理会均线背离,原有的上涨或下跌状态仍将持续。

再例如,沪深大盘在2001年7,8月份时的大顶破位后,当时也出现了短时间的“均线背离”现象,但是大盘后来所出现的是在均线下方进行下跌抵抗来修复均线背离,此时表明市场进入“极弱状态”,这时的情况下,也不能运用均线背离技术,此时的均线状态也属于“均线扭转”的一种情况。

3、均线背离技术只适用于一般状态下的市场,当市场进入“极强”或“极弱”状态时,应当运用“均线扭转”理论来判断大势。此时的市场状况是有两种情况:

A、极强市场。此时是连续放巨量突破均线与均线发生背离,突破后股价在高位强势整理拒绝回调,判断这种现象的关键因素在于“连续”放巨量,成交量的“连续”是十分重要的。

B、极弱市场。此时是连续阴跌破位后所出现无量的下跌抵抗,股价无力回弹,即使股价暂时起稳,也不能进场抢反弹,因为股价是在半山腰被动等待均线下压,属于均线的被动修复,一旦上方的均线压下来,股价仍将破位下跌。

五、均线穿越

均线的金叉死叉,当均线产生穿越时,市场进入趋势确认为,当不同的周期的均线进行穿越表明市场由一个趋势进入另一个趋势中。均线的穿越为时点上静态的确认信号,并不作用单独的交易信号操作。

在均线的交叉中,金山谷、银山谷大家都比较熟悉,但熟悉归熟悉,要有意识的应用到实战中去,不要最后落得纸上谈兵。所谓的金山谷与银山谷往往对应着波浪理论中的一浪和三浪,要理解其中所蕴含的市场规律。

举例:002110 三钢闽光

还有一种形态,也把它归类于均线的交叉。那就是均线的空中加油走势,短期均线靠近长期均线,进行均线的修正,但未形成死叉,便依照均线的服从定理开始第二波升势,这种均线形态的股票攻击性更为强烈。

举例:002166 莱茵生物

六、均线角度

均线间的角度表明市场趋势的强势,一般来说太大的角度不支持持续的行情,太小的角度偏行于均线平行,一般在45度--30度为宜。

太大的角度为暴涨暴跌股,是敢死队的最爱。比如:002190 成飞集成 短期暴涨100%利润

均线的角度处于平缓上升的股票,具有长期走牛的内力。 比如:三安光电 长牛的500%的利润

七、均线周期

严格来说均线的周期与采用计算的日期是一样的,不同的计算周期代表不同的均线成本,我们通过均线周期可以简易地折算市场的流动的成本位置所在,而不是机械地使用成本理论,均线理论中的成本一般指的就是均线点位。

我们经常采用的周期为MA5、MA10、MA20、MA60、MA120、MA250。MA5是一周时间、MA10是半个月的时间、MA20是一个月的成本,同时也是BOLL中轨、MA60是一个季度,同时也是我们前边说到的MACD的零轴位置、MA120、MA250大家都知道是半年线、年线。可以说这套均线系统具有比较科学的参数设置。

市场上还流传着一套以神奇数字来作为标的的均线系统,MA13、MA34、MA55、MA89、MA144、MA233。这套系统所遵循的是黄金分割定理。在特定的时期,市场主力也会沿着这套系统进行行情的运作。比如在3478点以后的横盘时期,MA144、MA233就比MA120、MA250更为有效。如图:

所以,在坚持使用自己的一套均线操作系统的同时,也要根据主力的意图来加以及时应对,不可僵化的操作。此外,我之所以在开始就讲均线的收敛与发散、均线的扭转与服从,也是想告诉大家,看均线的形态比均线的数值更实用一些,要从大局入手,不可拘泥于参数的设置。

均线系统讲完了,教给大家的招数很少,没有告诉大家哪条均线穿越哪条均线将暴涨,因为我觉得那是很没意义的事情,均线就是一个趋势性的指标,你可以把它看做是趋势线的平滑处理,并且是在此基础上还兼具了自己的特性,如此,理解起来便不难,应用起来便会得心应手。若是大家对我所讲的均线的性质有了根本的理解,实际上这里面已经包含了太多的招式。算是一种“神交”的范畴吧。

技术大家谈,如果我哪里讲的不对或者讲的不好,还请大家提醒和指点。希望我所讲的不是废话,对大家进行操作有积极地影响,那样,我便知道我在帮助大家,心里也很是安慰了。